Mídia

Só cuidado com as letrinhas miúdas: você só vai obter 100% do benefício se ficar mais 15 anos com o apartamento.

Quando você vende um imóvel com lucro tem de pagar Imposto de Renda. O tributo incide sobre a valorização da propriedade que, no jargão econômico, tem um nome: ganho de capital. Ele é a diferença entre o valor de compra e o de mercado no momento em que a venda do imóvel acontece. E começa em 15%.

Mas uma lei, aprovada em setembro, mudou as regras do jogo. Agora, a valorização de um imóvel pode ser antecipada (sem a necessidade de vender a casa) com o pagamento de uma alíquota fixa de apenas 4%.

Funciona assim. Se você pagou R$ 100 mil pelo seu apartamento num passado distante, o certo foi ter declarado todo ano no IR, desde então, esse valor – não importa que o valor de mercado do apto tenha subido para R$ 1 milhão. Declara-se que ele vale R$ 100 mil.

E aí… Quando você vender por R$ 1 milhão, vai pagar pagar 15% sobre R$ 900 mil.

Pela nova lei (14.973/2024), você pode atualizar o valor do imóvel para R$ 1 milhão, pagar 4% sobre R$ 900 mil, e pronto. Se vender lá na frente por R$ 1 milhão, não vai pagar imposto sobre ganho de capital (é mais complexo do que isso, na verdade – siga neste texto para entender melhor as letras miúdas da lei).

A medida existe porque é boa para o governo. Em vez de esperar até o momento da venda para levar 15%, ganha 4% já na sua declaração de 2025. Um passarinho na mão em vez de dois voando.

E o contribuinte a fim desse benefício tributário precisa correr: tem até 16 de dezembro para fazer o trâmite.

Veja como é a incidência de imposto sem e com a aplicação da nova medida tributária nos imóveis:

Alíquotas sem a redução:

Pessoa Física: De 15% a 22,5% de Imposto de Renda, que incidem sobre o ganho de capital auferido pelo imóvel.

Pessoa Jurídica: as alíquotas somam até 34% (a depender do regime de tributação).

Alíquotas com a redução:

Pessoas físicas arcam com alíquota de 4% de IR;

Pessoas Jurídicas passam a ter duas alíquotas: 6% de IRPJ (Imposto de Renda das Pessoas Jurídicas) e 4% de CSLL (Contribuição Social sobre o Lucro Líquido).

Para quem compensa?

Agora, as letras miúdas da lei. Se você vender seu apartamento em até 36 meses (3 anos), vai ter de pagar os 15% de IR cheios sobre o ganho de capital – além de já ter pagado os 4%… Péssimo negócio.

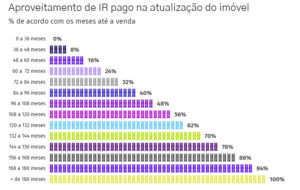

É que a fórmula de cálculo prevista na nova legislação começa num abatimento de 0% para vendas ocorridas em até 3 anos. Depois o corte no imposto sobre ganho de capital vai aumentando gradualmente. Só após longos 180 meses (15 anos) ele chega a 100% – ou seja, ao momento em que não há mais imposto sobre ganho de capital.

Como diz José Luiz Ribeiro Brazuna, advogado tributarista e fundador do escritório Bratax: “O benefício será assegurado em sua integralidade apenas se o titular mantiver o bem sob sua propriedade durante 15 anos”.

Fonte: Lei 14.973/2024

Para o advogado tributarista Georgios Anastassiadis, sócio do Gaia Silva Gaede, a medida é vantajosa para quem tem um imóvel há bastante tempo registrado no IR com um valor baixo, mas que se valorizou.

“É necessário que haja uma expectativa de valorização contínua do imóvel. Se houver risco de desvalorização, antecipar o imposto pode ser um erro, pois o contribuinte acabaria pagando um tributo que não precisaria ser pago no futuro”, diz.

Anastassiadis também lembra que o contribuinte precisa ter liquidez (dinheiro em caixa) para realizar a operação. “Isso porque a pessoa não está vendendo o imóvel no momento, apenas atualizando o valor para pagar menos imposto futuramente. Sem uma venda, não há entrada de dinheiro do comprador, então é necessário ter recursos disponíveis para pagar o imposto”.

Para quem não compensa?

Os contribuintes também precisam comparar a nova legislação com os dispositivos de isenção já existentes e saber quando vão vender o imóvel para calcular se os descontos valem a pena.

A nova medida, por exemplo, não compensa para quem vende um imóvel e compra outro em um intervalo de até 180 dias porque, neste caso, há isenção de imposto. Esse mecanismo pode ser usado a cada cinco anos, segundo artigo 39 da Lei 11.196/2005 e na Instrução Normativa 599/2005, da Receita Federal.

A isenção também é garantida ao proprietário que possui um único imóvel e o vende por até R$ 440 mil.

Imóvel de herança

A nova legislação também alcança imóveis em processos de sucessão patrimonial. Cada herdeiro pode atualizar a parcela que lhe cabe do imóvel, explica a advogada Daniela Poli Vlavianos, sócia do escritório Poli Advogados & Associados.

“A atualização deve ser realizada considerando o valor proporcional à fração [obtida pelo herdeiro] no imóvel”, reforça a especialista.

Neste caso, o herdeiro deve seguir 4 passos, segundo Daniela Vlavianos:

1. Fazer a avaliação do imóvel para determinar seu valor de mercado;

2. Preparar a documentação que comprove a herança e a fração que possui do imóvel;

3. Solicitar a atualização ao órgão responsável pela administração tributária de sua localidade, geralmente, a prefeitura;

4. Verificar se há necessidade de pagamento de algum imposto devido à atualização do valor (ITCMD, IPTU, ITBI e outras taxas administrativas).

A tributarista Juliana Assolari, do escritório Lassori Advogados, também entende que não é exigido que coproprietários façam a atualização em conjunto.

“Se uma pessoa física receber, por exemplo, 50% de um imóvel no valor de R$ 100 mil e desejar atualizar o valor para R$ 500 mil, entendo que é possível, mesmo que o coproprietário decida não efetuar a atualização”, diz Assolari. “O [requisito] para obter o benefício é que o contribuinte tenha declarado o imóvel em seu Imposto de Renda”.

Imóvel no exterior

Segundo a Receita Federal, a medida também vale para imóveis no exterior. “Imóveis que façam parte de entidades controladas no exterior e bens de trust podem ser atualizados, desde que a pessoa física seja responsável pela declaração desses bens”, explica o órgão.

Como atualizar o valor do imóvel?

Você precisa emitir uma declaração, a Dabim (Declaração de Opção pela Atualização de Bens Imóveis).

Onde? No e-CAC (Centro Virtual de Atendimento), da Receita Federal. Para ter acesso ao sistema, você precisa de uma conta Gov.br nível prata ou ouro.

Além de formalizar a declaração, você deverá pagar o tributo. A Receita diz que o preço atualizado do imóvel será considerado na data de apresentação da Dabim ou do pagamento.

Dá para simular as regras da nova medida contratando um especialista tributário. E importante lembrar: a atualização de valor dos imóveis exige avaliação prévia detalhada porque, uma vez feita, não há volta.

Por: Dhiego Maia.

Fonte: InvestNews .