Autor: Giovana Ferreira

Teaser – Offshore

Teaser – Biofuels

Transtornos mentais: NR-1 muda após ano com 54 afastamentos/h

Nova norma amplia dever das empresas com saúde mental e pode elevar ações trabalhistas.

Em 2024, o Brasil atingiu o maior número de afastamentos por transtornos mentais nos últimos dez anos. O dado é do Ministério da Previdência Social e representa um aumento de 68% em relação a 2023. Em um país que registrou 54 afastamentos por transtornos mentais a cada hora, a saúde psicológica no ambiente de trabalho deixou de ser uma questão apenas de bem-estar para se tornar um imperativo legal.A nova redação da Norma Regulamentadora nº 1 (NR-1) entra em vigor com caráter educativo no dia 26, mas sua vigência legal começa apenas em maio do próximo ano. O texto incorpora os riscos psicossociais ao Programa de Gerenciamento de Riscos das empresas. O impacto? Uma transformação profunda nas obrigações legais e práticas das organizações — e uma potencial escalada nas ações judiciais por danos à saúde mental.

De invisível a obrigatório

Em meio à uma crise de saúde mental, a nova NR-1 chega não só para reconhecer os possíveis causadores de transtornos mentais no ambiente de trabalho, mas também para responsabilizar as empresas por garantir um ambiente seguro aos colaboradores. A principal mudança é a inclusão obrigatória dos riscos psicossociais — como estresse, burnout e assédio moral — no Programa de Gerenciamento de Riscos. “A responsabilidade legal dos empregadores se amplia, já que os riscos mentais passam a ter o mesmo peso que os físicos, químicos ou biológicos. O descuido pode ser agravante em processos judiciais envolvendo afastamentos por saúde mental”, afirma o advogado trabalhista Henrique Melo, sócio do NHM Advogados.O movimento certamente segue uma tendência global de atenção aos impactos psicológicos do trabalho. “A norma reflete o expressivo crescimento dos casos de transtornos mentais no mundo corporativo. Agora, se a empresa não mapeia ou não age diante de riscos evidentes, pode ser responsabilizada civil e administrativamente”, reforça Melo.

Saúde mental no trabalho: exigências crescem e punições também

Para Fábio Chong de Lima, sócio trabalhista do L.O. Baptista, a nova norma é um marco. “Trata-se de um avanço significativo. O reconhecimento da saúde mental como risco ocupacional amplia obrigações e reforça a responsabilização. Por consequência, a empresa que negligenciar pode enfrentar autuações, TACs, ações civis públicas e até danos morais coletivos”, afirma.Vanessa Larizzatti Maia Rossi, advogada trabalhista do Gaia Silva Gaede, detalha os efeitos jurídicos: “A ausência de mapeamento e de um plano de ação para mitigar riscos psicossociais pode resultar em multas do Ministério do Trabalho e ações judiciais. Além disso, impacta o Fator Acidentário de Prevenção (FAP) e pode fortalecer a tese de nexo causal em ações individuais.”A advogada reforça que “mapear os riscos e não agir será visto como omissão”. Mesmo que o nexo entre doença e trabalho precise de comprovação técnica, a jurisprudência tende a ser mais favorável ao trabalhador se os riscos já constarem nos documentos da empresa.

Nova NR-1: Um desafio cultural

O caminho da adaptação com toda a certeza não será simples. Segundo Fábio Chong, sócio trabalhista do L.O. Baptista, um dos maiores entraves é a subjetividade da saúde mental: “Diferente dos riscos físicos, os psicossociais são difíceis de mensurar. Some-se a isso o estigma, a falta de capacitação e a resistência orçamentária”.Vanessa Rossi, do Gaia Silva Gaede, aponta também a carência de conhecimento técnico e a urgência por mudança cultural. “É preciso envolver todos os níveis hierárquicos para que percebam a importância do tema. Por isso, lideranças devem ser treinadas e políticas internas precisam estar claras e acessíveis.”A psicóloga e analista de RH Giovanna Campos Servilha destaca que, embora tardio, o reconhecimento desses riscos é um avanço. “Vivemos em um sistema econômico onde trabalhar é uma necessidade vital, mas a relação que temos com o trabalho está adoecida. A produtividade foi colocada acima do bem-estar humano.”

Ela observa que os sintomas de adoecimento mental costumam ser ignorados pelas empresas: “Queda de produtividade, irritabilidade, isolamento, desânimo, dores físicas e oscilações de humor são sinais de alerta que frequentemente passam despercebidos ou são tratados como fraqueza”.

O papel do RH e da psicologia organizacional na NR-1

Os especialistas destacam que a nova NR-1 exige um esforço conjunto entre jurídico, RH e Medicina do Trabalho. “Mapeamento com metodologias validadas, pesquisa de clima, análise de absenteísmo, controle de ponto e indicadores de saúde mental são ferramentas importantes”, explica Vanessa Rossi, do Gaia Silva Gaede.Giovanna Servilha defende que o psicólogo organizacional deve estar à frente das mudanças: “Seu papel é técnico e estratégico. O profissional deve ajudar a construir políticas de prevenção, oferecer atendimento psicológico e atuar na capacitação das lideranças e conscientização das equipes acerca de questões de saúde mental”.A psicóloga acredita que, se implementada com seriedade, a nova NR-1 pode ter um impacto real: “Mas é preciso que isso vá além do papel. Para que mudanças reais aconteçam na saúde mental dos trabalhadores, a preocupação com os riscos psicossociais e suas implicações deve fazer parte da cultura das empresas, não apenas como uma exigência normativa, mas como um interesse genuíno pelo bem-estar do colaborador. É isso que fará a diferença no longo prazo.”

Uma nova era para a segurança do trabalho

Com a vigência adiada para 25 de maio de 2026, as empresas têm pouco mais de um ano para se adequar. Henrique Melo, sócio do NHM Advogados, recomenda que aproveitem o prazo para estruturar ações robustas: “Não é só adequação documental. É uma revisão profunda das práticas. Os riscos psicossociais precisam ser diagnosticados e combatidos com a mesma seriedade que se combate um vazamento de gás.”A psicóloga Giovanna Servilha destaca ainda que “é possível sim promover ambientes emocionalmente seguros, no entanto, isso requer conscientização, engajamento e mobilização coletiva. Trabalhar em um ambiente saudável é um direito humano fundamental”.A nova NR-1 não cria apenas uma nova obrigação legal — ela inaugura uma nova era nas relações de trabalho. Uma era em que a saúde mental, enfim, é tratada com o peso que merece.

Por: Reinaldo Rinaldi.

Fonte: Análise Advocacia.

Tributação no mercado de CBIO

Uma análise mais detida da operação e da legislação correspondente faz-nos concluir pela caracterização das operações com CBIO como atividade financeira para fins tributários.

Muito se tem discutido sobre a natureza dos créditos de descarbonização (CBIO), principalmente para fins de tributação de PIS e COFINS. Embora não haja posicionamento do Fisco e a jurisprudência sobre o tema ainda seja incipiente, parece-nos claro que as negociações destes títulos nos mercados organizados possuem natureza de atividade financeira.

Primeiramente, é importante mencionar que, em atendimento aos compromissos assumidos no Acordo de Paris para o Clima, o Brasil criou a Política Nacional de Biocombustíveis, cujos objetivos são a contribuição com uma relação entre eficiência energética e redução da emissão de gases causadores do efeito estufa, expansão do uso de biocombustíveis na matriz energética brasileira e fomento da participação competitiva dos diversos biocombustíveis no mercado econômico.

No âmbito deste programa, foi criado o CBIO, que é um ativo ambiental gerado por produtores e importadores de biocombustíveis e registrado sob a forma escritural nos livros ou registros de instituições financeiras contratadas para essa finalidade. Sua originação efetiva-se mediante solicitação do emissor primário (produtor ou importador de biocombustível) em até 60 dias contados a partir da emissão da nota fiscal de compra e venda do biocombustível. Cada CBIO equivale a uma tonelada de CO² que deixou de ser emitida devido ao uso de biocombustíveis, ao invés de combustíveis fósseis.

A negociação do CBIO é feita em mercados organizados, inclusive por meio de leilões, e tem como destinatário final os distribuidores de combustíveis, que utilizam estes créditos para compensar o não atingimento da sua meta individual de redução de emissões de gases de efeito estufa. Assim, os distribuidores, ao comercializarem uma quantidade de combustíveis fósseis acima de sua meta individual de descarbonização, poderão adquirir o CBIO e valer-se deste ativo para o cumprimento de sua cota.

O CBIO permanece válido a partir de sua emissão até sua aposentadoria (comprovante de atendimento às metas compulsórias pelo distribuidor de combustíveis), em que há a retirada definitiva de sua circulação, de modo a impedir qualquer futura negociação do crédito. Portanto, a negociação do CBIO, desde a sua originação pelo produtor ou importador de biocombustível até a sua utilização pelo distribuidor de combustíveis, pode ser objeto de múltiplas negociações nos mercados organizados por qualquer investidor ou interessado.

Dito isso, o Comitê de Pronunciamentos Contábeis se manifestou no sentido de que o CBIO não pode ser considerado um ativo financeiro para fins de preparo e divulgação das demonstrações financeiras dos agentes que negociam estes títulos. Referido Comitê, por outro lado, deixou claro que a classificação contábil por ele adotada, por ter fundamentos econômicos, não deve ser utilizado para enquadramento jurídico e tributário do CBIO.

Assim, sob a perspectiva jurídica, a CVM dispôs que o CBIO é um ativo elegível para composição de fundos de investimento em decorrência não só de sua liquidez e valor de mercado, mas também da obrigatoriedade de registro e negociação em ambiente de negociação de valores mobiliários e ativos financeiros (B³), bem como de escrituração por instituições financeiras. Ademais, o CBIO foi incluído no rol de ativos financeiros, desde que registrado em sistema autorizado pela CVM ou pelo Banco Central do Brasil ou negociado em mercado organizado.

Isso aponta para a natureza jurídica do CBIO enquanto ativo financeiro, especialmente considerando que deve ser escriturado por instituição financeira autorizada pelo Banco Central do Brasil e é transacionado no mercado financeiro. Sua regulação apenas afasta tal caracterização quando negociados em mercados voluntários – em que o CBIO é comercializado espontaneamente pelas sociedades empresárias que buscam compensar suas emissões de GEE, à margem de escrituração e controle oficial.

Segundo a classificação jurídica, resta claro que as negociações com o CBIO devem ter natureza de atividade financeira para fins tributários. O vínculo indireto do CBIO com a atividade de produção, importação ou comercialização de biocombustível não desqualifica o enquadramento das negociações pelos agentes que negociam o ativo ambiental como atividade financeira. Isso, porque a receita auferida nessas negociações não deriva do preço cobrado pela venda dos biocombustíveis, mas, sim, da negociação do ativo no mercado financeiro.

Dessa maneira, o CBIO é um título de natureza financeira, dissociado das vendas de biocombustíveis, por mais que se origine da atividade produtiva. Sendo assim, por ser um crédito escriturado e negociado sob a regulação da CVM e do Banco Central do Brasil, ele tem caráter fundamentalmente financeiro – o que é ratificado pela possibilidade de sua inclusão em carteiras de negócios mediante fundos de investimento.

Assim, reconhece-se que as receitas decorrentes dessas negociações devem ser tributadas pelo PIS e a COFINS à alíquota global de 4,65%, típica das receitas financeiras, e não pela alíquota global de 9,25%, como se se tratasse de uma operação mercantil.

Diante do exposto, embora ainda estejamos longe de uma consolidação de entendimento sobre o tema, sem que haja sequer um posicionamento das autoridades fiscais e a jurisprudência ainda seja incipiente, uma análise mais detida da operação e da legislação correspondente faz-nos concluir pela caracterização das operações com CBIO como atividade financeira para fins tributários.

Artigo publicado originalmente no Valor Econômico.

Planos de previdência na herança: saiba como declarar VGBL e PGBL no Imposto de Renda

Receber um plano de previdência privada como herançapode parecer simples, mas nem sempre é. Embora esses ativos sejam isentos de tributos de transmissão de bens, a declaração no Imposto de Renda exige cuidados específicos. E se os herdeiros não observarem essas regras, correm o risco de cair na malha fina.

Para início de conversa, o tratamento fiscal da previdência herdada depende tanto do tipo de plano quanto do momento do resgate. Mas, antes de qualquer movimentação, vale lembrar que os herdeiros só devem incluir os valores em suas declarações do IR depois do encerramento do inventário e da conclusão da partilha.

“Enquanto isso, todos os bens, inclusive os planos de previdência, devem constar na declaração do espólio, sob responsabilidade do inventariante”, explica Heitor Cesar Ribeiro, sócio do escritório Gaia Silva Gaede Advogados. Após a entrega da Declaração Final de Espólio, os herdeiros passam a informar os bens individualmente.

VGBL x PGBL

Uma das diferenças entre os planos está em suas naturezas jurídicas. O Vida Gerador de Benefício Livre (VGBL), por ser considerado similar a um seguro de vida, geralmente não entra na relação de bens sujeitos à partilha, sendo transferido diretamente aos beneficiários. O Plano Gerador de Benefício Livre (PGBL), por outro lado, é visto como aplicação financeira — e, por isso, entra no inventário.

“Antes do resgate, recomenda-se declarar o saldo do VGBL e apenas mencionar a existência do PGBL”, orienta João Henrique Gasparino, sócio do Grupo Nimbus. Após o saque, o especialista destaca que o tratamento é diferente: o montante recebido do PGBL é tributado como rendimento; enquanto isso, no VGBL, apenas os rendimentos são tributados, e o principal é isento.

Falando em tributação, embora o repasse patrimonial normalmente esteja sujeito ao Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), uma decisão recente do Supremo Tribunal Federal (STF) mudou esse cenário para os planos de previdência.

Com o Recurso Extraordinário 1363013/RJ, a corte decidiu que é inconstitucional a cobrança de ITCMD sobre o repasse de valores previdenciários aos beneficiários. Dessa forma, os estados não podem mais exigir o imposto na transmissão de PGBL e VGBL por herança, tornando a transição patrimonial desses ativos menos onerosa.

Como declarar a previdência no Imposto de Renda?

Para declarar no Imposto de Renda os valores recebidos de um VGBL, o herdeiro precisa observar a separação entre a quantia investida e os rendimentos. A parte correspondente ao capital aplicado, que foi tributado no momento do aporte, deve ser informada na ficha “Rendimentos Isentos e Não Tributáveis”, sob o código 03 (capital de apólice de seguro ou pecúlio recebido em decorrência de morte).

Já os rendimentos acumulados sobre esse valor, que são tributáveis, devem ser declarados na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, código 12 (outros).

No caso do PGBL, o valor total resgatado (principal e os rendimentos) é sempre tributado, já que as deduções feitas no passado reduziram a base de cálculo do IR. O valor deve ser lançado conforme o regime tributário escolhido no momento da contratação do plano:

– se for o regime progressivo, na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”;

– se for o regime regressivo, na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, também sob o código 12. Segundo Ribeiro, essa distinção é essencial para evitar inconsistências na declaração e problemas com a Receita Federal.

Os especialistas ouvidos pelo InfoMoney ainda reforçam a necessidade de seguir os dados fornecidos do Informe de Rendimentos emitido pela instituição financeira. Isso porque o documento detalha os valores pagos e sua natureza para correta alocação nas fichas da declaração.

Vale pontuar que declarar corretamente os planos de previdência herdados evita problemas como a malha fina. Entre os erros mais comuns na hora de prestar contas com a Receita, estão:

– omissão de contas e aplicações do falecido;

– divergências entre os valores declarados pelo herdeiro e os informados no espólio ou no formal de partilha;

– informar apenas o valor histórico sem considerar os rendimentos.

Por: Janize Colaço.

Fonte: InfoMoney.

Aumento do IOF sobre VGBL traz novidades para declaração do Imposto de Renda?

Os planos de previdência com cláusula de sobrevivência, como os do tipo VGBL (Vida Gerador de Benefícios Livres), entraram, por ora, no decreto do Governo Federal que aumentou o Imposto sobre Operações Financeira (IOF). Com isso, pela nova regra, as operações desse tipo de seguro passarão a ter a incidência de 5% imposto apenas nos casos de aportes mensais superiores a R$ 50 mil. A tributação é aplicada no momento do aporte, no entanto, isso não trará impacto direto na apuração do próximo exercício do Imposto de Renda.

“A tributação do IOF sobre os aportes em VGBL não trazem novidades na apuração do Imposto de Renda, nem no preenchimento da declaração, pois o VGBL não é uma despesa dedutível, diferentemente do PGBL (Plano Gerador de Benefícios Livres), que permite dedução. Assim, embora o novo custo possa reduzir um pouco a rentabilidade do investimento, ele não afeta diretamente o cálculo nem a declaração do imposto“, explica Heitor Cesar Ribeiro, advogado tributarista e sócio do escritório Gaia Silva Gaede Advogados.

Para quem iniciou a previdência complementar em 2025, ela só poderá ser usada na declaração de 2026.

Mas para quem começou as aplicações em 2024, a hora de prestar contas para a Receita Federal está acabando. Veja como fazer a declaração.

Quando declarar VGBL e PGBL no Imposto de Renda 2025?

O setor de seguros cresceu mais de 12% em 2024, com os seguros de pessoas apresentando avanço significativo em produtos de previdência — alta de 16,3% ante 2023 —. Para quem adquiriu produtos como os planos do tipo, o PGBL (Plano Gerador de Benefícios Livres) e o VGBL (Vida Gerador de Benefícios Livres), estes precisam, sim, ser informados na declaração.

Seguros com valor de resgate, como um plano de previdência do tipo Vida Gerador de Benefícios Livres (VGBL), devem ser declarados, independentemente do valor, enquanto estiverem estiverem ativos. Os valores devem ser atualizados anualmente com base no valor investido até 31 de dezembro de cada ano.

É necessário declarar apenas o saldo nominal, sem os rendimentos, informando na ficha “Bens e Direitos”, utilizando o grupo “99 – Outros Bens e Direitos”, e o código “06 – VGBL – Vida Gerador de Benefício Livre”.

Por ser classificado como seguro de vida e equiparada a uma aplicação financeira (e daí a discussão sobre a decisão do Governo de incidir IOF sobre o plano), não pode ser usado para dedução fiscal. Neste caso, o imposto de renda recai no resgate e incide apenas sobre os rendimentos, preservando o capital investido.

Já o valor destinado ao PGBL, classificado como um modelo de Previdência complementar, deve ser informado no código 36 – Previdência Complementar (inclusive FAPI), da Ficha “Pagamentos Efetuados”.

Será preciso informar o CNPJ da entidade de previdência complementar/sociedade seguradora responsável pelo plano de previdência privada. Se o plano já foi resgatado, deve ser informado o valor na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica.

No PGBL, o imposto de renda incide sobre tudo (aporte + rendimento). O imposto pago pode ser progressivo – que segue a faixa do Imposto de Renda, de 0% a 27% – ou regressivo, que é calculado de acordo com o tempo que o benefício ficou vigente e varia de 35% a 10%. Por outro lado, é um plano conhecido por ter como vantagem uma dedução com limite de 12% da renda bruta anual, caso você opte pelo modelo completo da declaração.

O prazo para declarar o Imposto de Renda 2025 começou em 17 de março e termina em 30 de maio.

Por: Gabriela da Cunha.

Fonte: Valor Investe.

Boletim Semanal: Direto de Brasília

1. PODER EXECUTIVO

1.1 A Receita Federal do Brasil (RFB) publicou a Instrução Normativa RFB Nº 2266, de 13 de maio de 2025, que altera a Instrução Normativa SRF Nº 248, de 25 de novembro de 2002, referente à aplicação do regime de trânsito aduaneiro. A mudança mais importante refere-se ao trânsito realizado entre uma zona primária e um recinto alfandegado em aeroporto, o qual passa a ser tratado da mesma forma que o trânsito entre zonas primárias, independentemente da classificação do aeroporto como zona primária ou secundária, desde que os requisitos do regime sejam cumpridos.

1.2 A Presidência da República publicou a Medida Provisória nº 1.300, de 21 de maio de 2025, que reformula o setor elétrico brasileiro. A nova medida estabelece a Tarifa Social de Energia Elétrica, que concede isenção total do pagamento da conta de luz para famílias de baixa renda que consumam até 80 kWh por mês, beneficiando cerca de 60 milhões de pessoas. Além disso, a medida elimina o monopólio na distribuição de energia, permitindo liberdade de escolha de fornecedor para consumidores residenciais e pequenos comércios, com abertura gradual do mercado a partir de 2026. A medida visa reduzir custos, inadimplência e furtos de energia, e precisa ser aprovada pelo Congresso em até 120 dias para continuar em vigor.

1.3 A Presidência da República anunciou a revogação do aumento da alíquota do Imposto sobre Operações Financeiras (IOF) para aplicações de fundos nacionais no exterior, que havia sido inicialmente elevado para 3,5%. A decisão de manter a alíquota zero foi tomada após diálogo e avaliação técnica, revertendo a medida que gerou reação negativa no mercado financeiro. No entanto, o aumento do IOF para 3,5% continua em vigor para compras com cartões internacionais, remessas ao exterior e empréstimos externos de curto prazo. Além disso, o imposto sobre a compra de moeda estrangeira em espécie foi elevado de 1,1% para 3,5%, e uma nova alíquota de 5% foi estabelecida para aportes elevados em planos de previdência complementar (VGBL). O governo espera arrecadar R$ 20,5 bilhões em 2025 com essas medidas.

2. PODER LEGISLATIVO

2.1 A Comissão de Constituição e Justiça e de Cidadania da Câmara dos Deputados aprovou, no dia 20/05, terça-feira, o Projeto de Decreto Legislativo 395/24, que ratifica o acordo sobre comércio eletrônico no Mercosul, firmado em 2021 pelos países do bloco (Brasil, Argentina, Uruguai e Paraguai). O acordo estabelece um marco jurídico comum para o comércio eletrônico na região, proibindo tarifas incompatíveis com as regras da OMC sobre downloads, streaming e compras em lojas de aplicativos. Além disso, prevê proteção contra spam, aceitação de assinaturas digitais e alinhamento das normas de proteção ao consumidor on-line. O projeto será analisado no Plenário da Câmara antes de seguir para o Senado.

2.2 A Comissão da Amazônia e dos Povos Originários e Tradicionais da Câmara dos Deputados aprovou no dia 21/05, quarta-feira, o Projeto de Lei 1996/24, que obriga empresas da Zona Franca de Manaus a apoiarem ações socioeducativas e socioambientais. A análise das iniciativas caberá à Superintendência da Zona Franca de Manaus (Suframa). A proposta vincula benefícios fiscais à promoção de investimentos com impacto socioeducativo e socioambiental, estimulando o setor produtivo a internalizar responsabilidades sociais e ambientais. O projeto será analisado pelas comissões de Desenvolvimento Econômico; de Finanças e Tributação; e de Constituição e Justiça e de Cidadania, em caráter conclusivo.

2.3 O Senado aprovou no dia 21/05, quarta-feira, o Projeto de Lei 2.159/2021, que cria a Lei Geral do Licenciamento Ambiental (LGLA), por 54 votos a 13. O projeto uniformiza procedimentos de licenciamento ambiental e simplifica concessões para empreendimentos de menor impacto. Aprovado com alterações, retorna à Câmara dos Deputados. Destaques incluem a criação de uma Licença Ambiental Especial (LAE) para projetos prioritários e a inclusão de atividades de mineração de grande porte. A renovação automática de licenças foi limitada a atividades de baixo ou médio impacto. O projeto também aumenta penas para construção sem licença ambiental.

Teaser – Reforma do Setor Elétrico

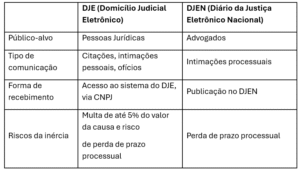

DJE x DJEN: entenda as diferenças e evite multas e prejuízos processuais

Desde 16 de maio de 2025, entrou em vigor a Resolução nº 569/2024, do Conselho Nacional de Justiça (CNJ), que alterou de forma significativa a contagem dos prazos processuais. Com a nova regra, os prazos passarão a ser contados exclusivamente com base:

- Nas publicações de intimações processuais realizadas via Diário da Justiça Eletrônico Nacional (DJEN); ou

- Nos envios de comunicações destinadas às pessoas jurídicas realizados pelo Domicílio Judicial Eletrônico (DJE).

Essa mudança visa à padronização e digitalização das comunicações processuais em todo o país, em conformidade com a Resolução nº 455/2022, também do CNJ e tem impactos distintos para advogados e empresas.

⚠️ Alerta às Empresas: providência imediata é fundamental

Considerando a obrigatoriedade do cadastro das pessoas jurídicas no DJE, quem não se cadastrou no prazo fixado pelo CNJ — encerrado no ano passado — foi automaticamente incluído no sistema mediante importação de dados da Receita Federal.

Com isso, as comunicações decorrentes de processos judiciais destinadas às pessoas jurídicas (citações ou intimações pessoais), que antes eram enviadas às empresas por correio ou oficial de justiça, agora estão sendo realizadas via DJE.

Portanto, é de extrema importância o acesso das empresas ao portal do DJE e a sua consulta constante, pois a partir das mudanças implementadas pelo CNJ, este passou a ser o meio oficial de recebimento de (i) citações; (ii) intimações pessoais e (iii) ofícios judiciais. Todos os Tribunais brasileiros, exceto o Supremo Tribunal Federal, devem utilizar o DJE para envio dessas comunicações.

A falta de monitoramento do DJE e a adoção das providências necessárias, após a identificação de uma citação ou intimação direcionada à empresa, representa riscos jurídicos relevantes (multas processuais, preclusão para a prática de atos no processo, etc).

IMPORTANTE: A ausência de confirmação da citação, feita pelo DJE, no prazo legal de 3 dias úteis, pode acarretar aplicação de multa de até 5% do valor da causa, por ato atentatório à dignidade da Justiça – salvo em caso de justa causa.

Informações para Advogados

Até 15 de maio de 2025, os advogados eram intimados dos atos processuais através das comunicações eletrônicas expedidas nos sistemas dos Tribunais ou através de publicação dos atos em Diários de Justiça. Com as mudanças implementadas pelo CNJ, a publicação dos atos no Diário da Justiça Eletrônico Nacional (DJEN) passou a ser o meio oficial para intimação dos advogados.

Assim, a partir da nova regra estabelecida pelo CNJ, para fins de contagem dos prazos processuais em processos eletrônicos não será mais considerada a data da leitura da intimação no sistema. O prazo será contado com base na data da publicação no DJEN.

Comparativo: DJE x DJEN

Assim, recomendamos fortemente que empresas que ainda não monitoram o DJE:

- Acessem o sistema DJE e atualizem seu cadastro imediatamente pelo link https://www.cnj.jus.br/tecnologia-da-informacao-e-comunicacao/justica-4-0/domicilio-judicial-eletronico/ ;

- Implementem rotinas rigorosas de verificação diária do sistema.

- Comuniquem imediatamente o advogado ao receberem qualquer comunicação via DJE.

Para mais informações, consulte os profissionais das áreas Tributária, Trabalhista e de Resolução de Disputas e Arbitragem do GSGA.”