Profissional autônomo deve se atentar à natureza dos rendimentos recebidos e incluí-los de forma correta no programa

Os contribuintes têm até esta quinta-feira (31) para acertar as contas com a Receita Federal para o envio da declaração. Segundo dados da Receita Federal compilados até as 10h30 de quinta-feira (23), cerca de 30,16 milhões de declarações já haviam sido enviadas — o número equivale a quase 70% do que o órgão espera receber este ano: cerca de 43 milhões.

Se mesmo os profissionais que trabalham no regime CLT já têm dificuldades para fazer o IR, quem é autônomo tem ainda mais dúvidas, já que o formato de rendimentos é variável e é preciso buscar as informações de maneira mais proativa.

Para ajudar os autônomos, a reportagem do InfoMoney preparou um guia, com sete passos para finalizar a declaração, a partir de informações repassadas por Milena Garrido, tributarista da Guarnera Advogados, e Thaís Barros, advogada tributária do Gaia Silva Gaede Advogados. Confira:

1. Quem deve declarar?

A obrigação de declarar e pagar imposto de renda não está vinculada ao tipo de ocupação ou modalidade de trabalho. Quem se enquadra nas hipóteses definidas na legislação de imposto renda, em especial, aos ganhos obtidos no ano anterior precisa cumprir a obrigação tributária.

Assim, a pessoa física residente no Brasil que seja considerada profissional autônomo estará obrigada a realizar a entrega da Declaração, caso esteja em uma das hipóteses elencadas para este ano:

• Pessoas físicas residentes no Brasil que tiveram, no ano passado, rendimentos tributáveis acima de R$ 30.639,90, como salários;

• Quem recebeu rendimentos isentos, não-tributáveis ou tributados exclusivamente na fonte, superiores a R$ 200 mil, em 2023, como doações e herança;

• Quem, no ano passado, teve receita bruta superior a R$ 153.199,50 em atividade rural;

• Quem pretende compensar prejuízos com a atividade rural de anos-calendário anteriores ou do próprio ano-calendário de 2023.

• Quem tinha, em 31 de dezembro de 2023, bens e direitos (como imóveis, veículos e investimentos) que, somados, superavam R$ 800 mil;

• As pessoas que tiveram ganhos de capital na alienação de bens ou direitos;

• Quem realizou operações de alienação (venda) em bolsas de valores, de mercadorias, de futuros e assemelhadas cuja soma foi superior a R$ 40 mil no ano; ou que teve lucro sujeito à incidência de imposto nas vendas.

2. Quais documentos separar?

O profissional autônomo deve verificar os documentos relacionados às despesas dedutíveis, como:

• despesas medicas;

• despesas com educação;

• documentos de recebimento de valores por parte do contribuinte;

•informe de rendimentos e RPA (no caso de serviços prestados à pessoa jurídica), ou carne-leão e DARF recolhido mensalmente, no caso de serviços prestados a pessoas físicas.

“O autônomo deve se atentar à natureza dos rendimentos recebidos [de pessoas físicas ou jurídicas] e incluí-los de forma correta no programa da Declaração de Imposto de Renda”, afirma Garrido, tributarista da Guarnera Advogados.

Rendimentos de pessoas jurídicas

Para aqueles que prestaram serviços a pessoas jurídicas, a declaração de IRPF segue os mesmos princípios aplicados aos trabalhadores com vínculo empregatício. Neste caso, a empresa tomadora dos serviços será responsável pela retenção do imposto de renda, não havendo a necessidade de o autônomo apurar o imposto mensal pelo “carnê-leão”.

Até o último dia de fevereiro do ano seguinte àquele em que os serviços foram prestados, a empresa tomadora deverá entregar ao autônomo um informe de rendimentos demonstrando o somatória anual dos rendimentos pagos e do imposto de renda retido na fonte.

De posse destes documentos, as informações devem ser lançadas na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”, na qual precisam ser informados: nome e CNPJ de cada uma das fontes pagadoras, os rendimentos tributáveis, a contribuição previdenciária recolhida e o imposto de renda retido na fonte.

Rendimentos de pessoas físicas

Por outro lado, se os serviços foram prestados a pessoas físicas, o autônomo será o responsável pela apuração e recolhimento do imposto de renda mensal pelo “carnê-leão”, haja vista que as pessoas físicas tomadoras de serviços estão dispensadas da retenção do imposto de renda na fonte.

Neste caso, a apuração e o recolhimento do imposto mensal deve ser operacionalizada por meio do programa Carnê-Leão Web, cujo acesso é via e-Cac com a conta gov.br padrão prata ou ouro. Para a declaração de ajuste anual de IRPF, as informações do Carnê-Leão Web devem ser importadas e se encontrarão disponíveis na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física/Exterior”.

O programa gerador da declaração de ajuste anual do IRPF irá somar automaticamente todos os rendimentos tributáveis recebidos de pessoas jurídicas e pessoas físicas, apurando-se o imposto anual devido. Sobre este imposto, serão deduzidas todas as retenções sofridas e imposto pago mensalmente via “carnê-leão”, apurando-se um saldo a pagar ou restituição a receber.

3. Diferença entre autônomo e profissional CLT no IR?

A principal diferença na declaração entre o profissional celetista e o autônomo está na declaração de rendimentos recebidos de pessoas físicas. Nesse caso, há a necessidade de registro mensal de recebimentos via Carnê-Leão Web com a indicação do CPF dos clientes para os quais os serviços foram prestados.

“Neste caso, o próprio programa calcula o IRPF devido e emite um DARF (Documento de Arrecadação de Receitas Federais), o qual é usado para o recolhimento do imposto e que pode ser pago em qualquer banco até o último dia útil do mês seguinte ao do recebimento do pagamento”, diz Thaís Barros, advogada tributária do Gaia Silva Gaede Advogados.

O profissional CLT tem a vida facilitada ao indicar seus rendimentos profissionais, já que basta incluir os valores informados em um único documento, o Informe de Rendimentos recebido da pessoa jurídica ou física empregadora.

4. Declaração simples ou completa?

Essa decisão deve ser tomada de forma individual por cada contribuinte, de acordo com as despesas dedutíveis a serem consideradas no ano calendário.

Isso significa dizer que, no caso de profissional autônomo per poucas despesas dedutíveis a serem consideradas, a opção pelo desconto simplificado será mais vantajosa.

Por outro lado, caso o profissional autônomo tenha importantes despesas médicas a serem consideradas, a declaração completa será mais vantajosa.

Veja abaixo as principais diferenças:

5. Deduções

As deduções do Imposto de Renda são, basicamente, os valores que podem ser abatidos de sua declaração. E não são diferentes para os autônomos.

Entre as deduções estão os gastos feitos ao longo de 2023 que, se declarados, podem reduzir o quanto o contribuinte vai pagar de imposto ou mesmo aumentar a restituição.

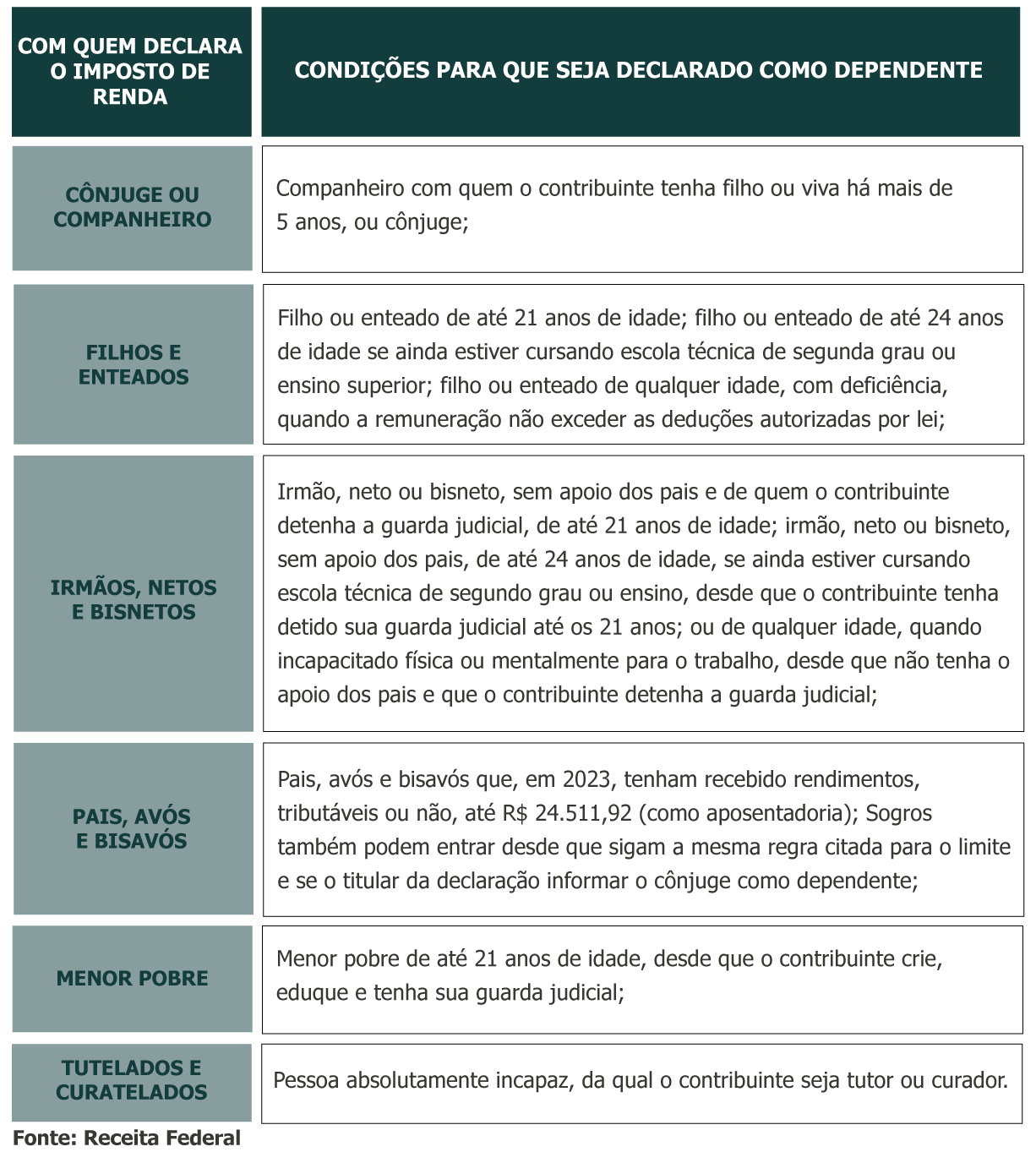

Os gastos relacionados à saúde, educação, previdência privada, pensão e dependentes podem ser deduzidos na sua declaração.

• R$ 2.275,08 por dependente, atendidas as regras da Receita;

• Gastos com saúde (não há limites dentro das regras da Receita);

• R$ 3.561,50 por ano com despesas com educação do contribuinte, dependentes ou alimentandos;

• Somatório das deduções de doações feitas para crianças e adolescentes, idosos e cultura está limitado a 6%;

• Até 12% de rendimentos tributáveis por previdência complementar.

Além dessas, Barros ressalta que profissionais autônomos têm a possibilidade de deduzir diversas despesas consideradas essenciais para a execução do trabalho, sendo elas produtos ou serviços. “Para ser dedutível, a despesa deve manter correlação com a atividade exercida, independentemente se a prestação de serviços foi feita para pessoas físicas ou jurídicas”, ressalta a advogada do Gaia Silva Gaede Advogados.

As deduções mais comuns costumam ser referentes a despesas relacionadas à manutenção do local de trabalho, como: aluguel, água, telefone, luz, condomínio, IPTU, além de itens de material de limpeza e contribuições obrigatórias para entidades de classe, por exemplo.

Para isso, segundo a especialista, é fundamental guardar comprovantes e incluí-los como despesas dedutíveis no “Livro-Caixa” que se encontra dentro do programa Carnê-Leão Web e, posteriormente, importar essas informações ao programa de declaração de imposto de renda.

“No caso de as despesas escrituradas no Livro-Caixa excederem as receitas recebidas pelos serviços prestados como autônomo a pessoa física ou jurídica em determinado mês, o excesso pode ser somado às despesas dos meses subsequentes até dezembro do ano-calendário. Contudo, o excesso de despesas existente em dezembro não deve ser informado nesse mês e nem transportado para o próximo ano-calendário”, complementa Barros.

6. Declaração de bens

As regras de declaração de bens não tem diferenças. Veja:

Imóveis

• Confira o guia completo sobre como declarar imóveis.

Carros

• Confira o guia sobre como declarar carros.

7. Declaração de investimentos

A declaração de investimentos toma tempo dos contribuintes devido aos muitos detalhes, informações e categorias diferentes.

O InfoMoney possui um guia completo sobre as principais categorias de investimentos com vídeos e textos que explicam as regras de declaração.

Entre eles: ações, day trade, renda fixa, fundos imobiliários e criptoativos.

Embora parte dos ganhos seja isenta da incidência de tributos no país, o contribuinte deve inserir, na declaração do Imposto de Renda de 2024, todos os investimentos contraídos em carteira em 2023.

Os investimentos mantidos deverão ser informados na ficha de “Bens e Direitos” da declaração, enquanto os rendimentos obtidos com eles precisam ser anotados em outras fichas. Cada código corresponde a um produto de investimento diferente.

Veja os guias por categoria:

• Como declarar renda variável

8. Restituição com Pix ou pré-preenchida

Assim como no ano passado, os contribuintes que optarem por fazer a declaração pré-preenchida do Imposto de Renda 2024 e pela restituição via Pix terão prioridade na fila dos pagamentos – independentemente do formato de trabalho.

A ordem de prioridade fica assim:

• 1º grupo – idosos com idade igual ou superior a 80 anos; e contribuintes do Rio Grande do Sul

• 2º grupo – idosos com idade igual ou superior a 60 anos, pessoas com deficiência/ moléstia grave;

• 3º grupo – contribuintes cuja maior fonte de renda seja o magistério;

• 4º grupo – quem utilizou a pré-preenchida ou optou por receber a restituição por Pix;

• 5º grupo – demais contribuintes.

POR GIOVANNA SUTTO

FONTE: InfoMoney – 28/05/2024