Uma análise do autos julgados pelo TIT onde há a responsabilização de pessoa que não o contribuinte original

Introdução geral

Um dos temas mais árduos no direito tributário é o da responsabilidade tributária. Sua importância decorre da possibilidade de assegurar o pagamento de tributo por meio da responsabilização de pessoa que não o contribuinte original estabelecido pela lei.

Justamente por se tratar de atribuição de pagamento de tributos e, eventualmente, penalidades a terceira pessoa, que não o contribuinte, elevados são os riscos de afronta à segurança jurídica e à legalidade.

A dinâmica de seu uso no âmbito da fiscalização e dos processos administrativos e judiciais tributários revela suas dificuldades.

O Código Tributário Nacional (CTN) tratou do tema em seus arts. 121, 122 e 128[1], além de previsões um pouco mais específicas. (arts. 124 a 138).

Em virtude da abrangência dos temas relacionados, elaboramos uma divisão entre os temas de acordo com a Lei 6.374/89 do Estado de São Paulo e o Código Tributário Nacional (CTN), sendo os temas, sinteticamente, designados como:

- Responsabilidade por interesse comum;

- Responsabilidade por saída de mercadorias sem documentação;

- Responsabilidade por alienação;

- Responsabilidade por sucessão;

- Responsabilidade em virtude de sonegação fiscal;

- Responsabilidade de armazéns e transportadoras.

Tratemos de cada uma, portanto.

1. RESPONSABILIDADE POR INTERESSE COMUM

O Código Tributário Nacional (CTN) dispõe no art. 124, I, que são solidariamente responsáveis, pelo cumprimento das obrigações tributárias, todos aqueles que têm interesse comum na situação que constitui o fato gerador da obrigação tributária. A Lei 6.374/89 – SP repete essa mesma disposição, com a seguinte redação: “Artigo 9º – São responsáveis pelo pagamento do imposto devido: (…)XI – solidariamente, as pessoas que tenham interesse comum na situação que dê origem à obrigação principal”.

A cláusula de imputação de responsabilidade prevista no art. 124, I, é consideravelmente genérica, uma vez que o termo interesse comum não é definido no CTN. Em razão disso, a doutrina e a jurisprudência vêm interpretando este dispositivo de variadas maneiras.

Há os que defendem que só haveria interesse comum, para fins de responsabilidade, quando os dois sujeitos estiverem no mesmo polo da relação jurídica (vendedores, por exemplo) e aqueles que defendem que bastaria haver interesse econômico em comum (adquirente e vendedor).

O STJ possui julgados que seguem o primeiro entendimento:

PROCESSUAL CIVIL. TRIBUTÁRIO. RECURSO ESPECIAL. ISS. EXECUÇÃO FISCAL. LEGITIMIDADE PASSIVA. EMPRESAS DO MESMO GRUPO ECONÔMICO. SOLIDARIEDADE. INEXISTÊNCIA. VIOLAÇÃO DO ART. 535 DO CPC. INOCORRÊNCIA.

(…)

- Destarte, a situação que evidencia a solidariedade, quanto ao ISS, é a existência de duas ou mais pessoas na condição de prestadoras de apenas um único serviço para o mesmo tomador, integrando, desse modo, o pólo passivo da relação. Forçoso concluir, portanto, que o interesse qualificado pela lei não há de ser o interesse econômico no resultado ou no proveito da situação que constitui o fato gerador da obrigação principal, mas o interesse jurídico, vinculado à atuação comum ou conjunta da situação que constitui o fato imponível.

(REsp 884.845/SC, Rel. Ministro LUIZ FUX, PRIMEIRA TURMA, julgado em 05/02/2009, DJe 18/02/2009)

Por outro lado, existem julgados do Tribunal de Justiça de São Paulo no sentido de que é possível atribuir a responsabilidade por interesse comum, prevista no art. 124, I, do CTN para alienante e adquirente das mercadorias.

Ementa: APELAÇÃO. EMBARGOS À EXECUÇÃO FISCAL. ICMS. Sentença de Improcedência. Nulidade da Autuação não configurada Legitimidade dos atos administrativos. Empresa que não se desincumbiu de seu ônus de demonstrar que foi realizada a prática de venda interestadual, sendo lícita a presunção de que ocorreu operação interna, uma vez que não houve comprovação documental do efetivo ingresso do álcool carburante no Estado da Bahia, destinatário indicado nas notas fiscais. Inteligência do parágrafo único do artigo 23 da Lei Estadual n° 6.374/89. CLÁUSULA FOB (Free on Board). Afeta apenas os particulares envolvidos, não sendo oponível ao Fisco (art. 123 do CTN). Logo, a exoneração do vendedor da responsabilidade pela entrega da mercadoria (resguardada pela cláusula FOB) de nada vale para excluir a responsabilidade tributária da apelante, até mesmo porque, de acordo com o art. 124, I do CTN, a obrigação em tela é solidária. (…)

0006935-24.2014.8.26.0242. Relator(a): Beatriz Braga; Comarca: Igarapava Órgão julgador: 12ª Câmara Extraordinária de Direito Público Data do julgamento: 14/12/2017; Data de publicação: 09/01/2018; Data de registro: 09/01/2018.

Deve-se destacar que a jurisprudência já abordou a questão da utilização da cláusula de imputação de responsabilidade por interesse comum, prevista no art. 124, I, do CTN, para fundamentar a responsabilização de sócios, administradores e empresas pertencentes ao mesmo grupo econômico.

PROCESSUAL CIVIL. EMBARGOS DE DIVERGÊNCIA NO RECURSO ESPECIAL. TRIBUTÁRIO. ISS. EXECUÇÃO FISCAL. PESSOAS JURÍDICAS QUE PERTENCEM AO MESMO GRUPO ECONÔMICO. CIRCUNSTÂNCIA QUE, POR SI SÓ, NÃO ENSEJA SOLIDARIEDADE PASSIVA.

(EREsp 834.044/RS, Rel. Ministro MAURO CAMPBELL MARQUES, PRIMEIRA SEÇÃO, julgado em 08/09/2010, DJe 29/09/2010)

PROCESSUAL CIVIL. TRIBUTÁRIO. CAUTELAR FISCAL. RESPONSÁVEL TRIBUTÁRIO. GRUPO ECONÔMICO. INTERESSE COMUM. ART. 535 DO CPC/1973. OMISSÃO NÃO CONFIGURADA. VIOLAÇÃO A DISPOSITIVOS DE LEI FEDERAL.

MATÉRIA DECIDIDA COM ESTRITO FUNDAMENTO NO CONTEXTO FÁTICO-PROBATÓRIO DOS AUTOS. REEXAME. INVIABILIDADE. SÚMULA 7/STJ. MÉRITO DESFAVORÁVEL À RECORRENTE. DECISÃO RECORRIDA APLICOU CORRETAMENTE O DIREITO À ESPÉCIE.

(REsp 1689431/ES, Rel. Ministro HERMAN BENJAMIN, SEGUNDA TURMA, julgado em 03/10/2017, DJe 19/12/2017)

1.1. METODOLOGIA

No dia 17.07.2017, realizamos a pesquisa de julgados no site do Tribunal de Impostos e Taxas utilizando o termo “interesse comum”. Efetuamos a análise de todos os julgados pertinentes a matéria em questão. Foram apreciados 62 acórdãos a respeito do tema.

Parte dos julgados analisados, apesar de terem aparecido em nossa pesquisa por possuírem o termo “interesse comum” na ementa, não enfrentam a questão da responsabilidade por interesse comum; por isso, foram nomeados em nossa análise como “outros”.

1.2. ANÁLISE DA JURISPRUDÊNCIA DO TRIBUNAL DE IMPOSTOS E TAXAS

Em diversos casos a atribuição de responsabilidade tributária por interesse comum foi vinculada à comprovação da atuação do contribuinte na situação que gerou a falta de recolhimento do imposto, a sua boa-fé ou a sua má-fé.

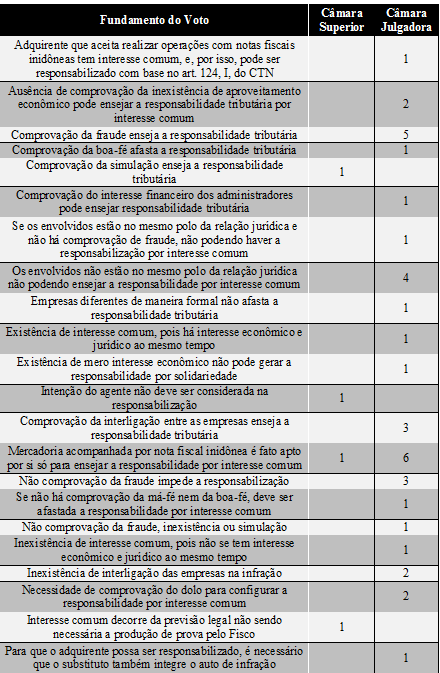

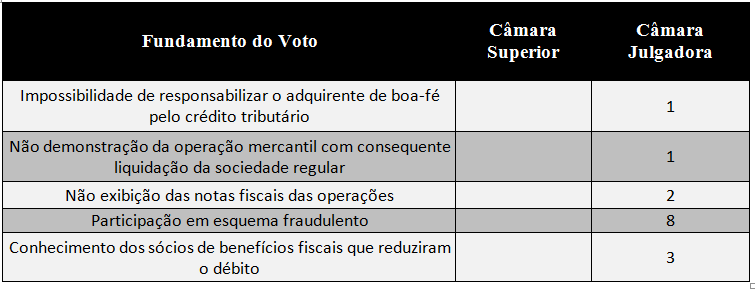

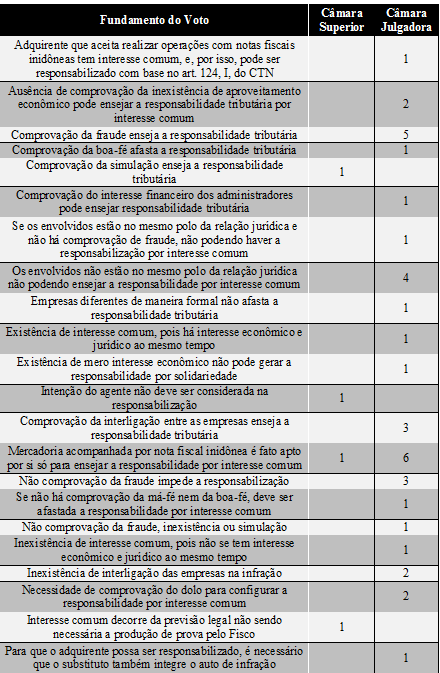

Para facilitar a compreensão da jurisprudência do Tribunal de Impostos e Taxas, consideramos relevante fazer a distinção entre os julgados proferidos pela Câmara Superior e os julgados proferidos pelas Câmaras Julgadoras, conforme planilha abaixo:

Na análise dos julgados proferidos pela Câmara Superior do TIT, em que foi apreciada a questão, constatamos que em todos os casos foi mantida a responsabilidade tributária por interesse comum, conforme disposto no art. 124, I, do CTN. Todos os casos analisados se referem à lavratura de autos de infração em razão do recebimento de mercadorias acompanhadas por notas fiscais inidôneas.

No julgamento do AIIM 3062102-1, a decisão foi por maioria (10×3) no sentido de que a intenção do agente não deve ser levada em consideração na atribuição de responsabilidade tributária. No julgamento do AIIM 3070432-7, a decisão foi unânime (15×0) no sentido de que, sendo comprovada a simulação da operação, deve haver a responsabilização do adquirente.

No julgamento do AIIM 3042252-8, a Câmara Superior manifestou o entendimento, quase unânime (14×1), de que no recebimento de mercadorias acompanhadas por notas fiscais inidôneas, há a redução do custo de aquisição pelo adquirente, o que pode ensejar a sua responsabilização.

No julgamento do AIIM 3095659-6, a Câmara Superior manteve o entendimento unânime (15×0) de que o recebimento de mercadorias acompanhadas por notas fiscais inidôneas é fato apto, por si só, para ensejar a responsabilidade do adquirente.

No julgamento do AIIM 3095659-6, a Câmara Superior manteve o entendimento (11×4) de que o interesse comum decorre de previsão legal, não sendo necessária a produção de prova pelo Fisco.

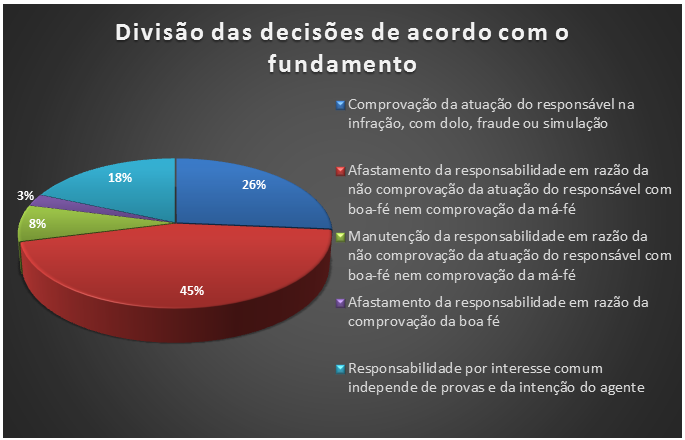

Com relação aos julgamentos proferidos pelas Câmaras Julgadoras, verifica-se certa oscilação de entendimentos. Na maior parte dos casos, a existência da responsabilidade tributária por interesse comum foi atrelada à comprovação ou não da atuação do responsável na infração, com dolo, fraude ou simulação.

Nestes casos, em que são consideradas as provas para efeito de caracterização, nota-se que, de forma geral, nas situações em que é comprovada a atuação do responsável na infração, com dolo, fraude, ou simulação, ele é responsabilizado por ter interesse comum; nas situações em que não se comprova a atuação com fraude, mas também não se comprova a boa-fé, existe certa oscilação de entendimentos, mas, prevalece o afastamento da responsabilidade; por fim, nas situações em que se comprova a boa-fé, a responsabilidade tributária é afastada.

Em uma parcela inferior dos casos, as Câmaras Julgadoras entendem que a caracterização da responsabilidade por interesse comum independe da produção de provas, intenção do agente, etc.

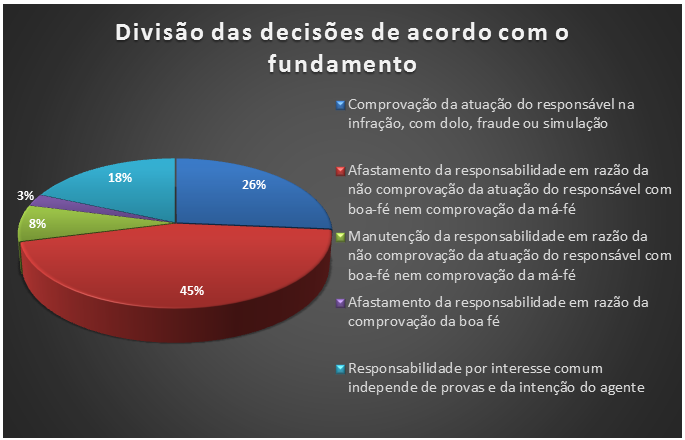

A partir dos entendimentos acima mencionados, elaboramos o gráfico abaixo considerando as seguintes situações: i) comprovação da atuação do responsável na infração, com dolo, fraude ou simulação; ii) afastamento da responsabilidade em razão da não comprovação da atuação do responsável com boa-fé nem comprovação da má-fé; iii) manutenção da responsabilidade em razão da não comprovação da atuação do responsável com boa-fé nem comprovação da má-fé; iv) afastamento da responsabilidade em razão da comprovação da boa fé; v) responsabilidade por interesse comum independe de provas e da intenção do agente.

1.3. CONCLUSÃO

A partir da análise que realizamos dos julgados, chegamos às seguintes conclusões:

i) A responsabilidade por interesse comum é utilizada como fundamento em diversas situações, tanto para a responsabilização de diferentes empresas que estão relacionadas ao fato gerador (especialmente, recebimento de mercadorias acompanhadas por notas fiscais inidôneas), como para a responsabilização dos sócios, administradores e das empresas pertencentes ao mesmo grupo econômico;

ii) Os julgamentos proferidos pela Câmara Superior sobre a matéria se restringem aos casos em que há aquisição de mercadorias desacompanhadas de notas fiscais. Em todos os casos analisados, a Câmara Superior considera que existe interesse comum, independentemente das provas;

iii) Nos julgamentos proferidos pelas Câmaras Julgadoras, percebe-se que há uma preocupação grande com a análise probatória para a verificação da responsabilidade comum. Em 44,74% dos casos, o TIT decidiu pelo afastamento da responsabilidade em razão da não comprovação da atuação do responsável com boa-fé nem comprovação da má-fé; em 26,32%, as Câmaras Julgadoras decidiram pela manutenção da responsabilidade em razão da comprovação da atuação do responsável na infração, com dolo, fraude ou simulação; em 18,42% o TIT entendeu que a responsabilidade por interesse comum independe de provas e da intenção do agente; em 7,89% dos julgamentos, as Câmaras entenderam pela manutenção da responsabilidade em razão da não comprovação da atuação do responsável com boa-fé ou má-fé e; em apenas 2,63% dos caso, o Tribunal entendeu que houve comprovação da boa-fé, e, por isso, a responsabilidade por interesse comum deveria ser afastada.

2. RESPONSABILIDADE POR SAÍDA DE MERCADORIAS SEM DOCUMENTAÇÃO

2.1. Introdução

O Código Tributário Nacional trata em seu artigo 124, inciso I, sobre a solidariedade que abrange todos os indivíduos ou entidades que possuam interesse comum num fato gerador da obrigação tributária principal. Melhor dizendo, a solidariedade passiva tributária se revela quando mais de um envolvido possui interesse no fato gerador da obrigação tributária, desde que o interesse seja comum e de mesma natureza.

Respectiva ideia de solidariedade também se repete na Lei 6.374/89 – SP, com a seguinte redação: Artigo 9º – São responsáveis pelo pagamento do imposto devido: (…)V – solidariamente, o contribuinte que promova a saída de mercadoria sem documentação fiscal, relativamente às operações subseqüentes; VI – solidariamente, aquele que não efetive a exportação de mercadoria ou serviço recebido para esse fim, ainda que decorrente de perda ou reintrodução no mercado interno”

O recebimento ou saída de mercadorias sem documentação, portanto, pode gerar responsabilidade solidária em relação à irregularidade cometida, ao se liberar mercadorias com notas fiscais deficitárias. Tal fato fica reforçado tanto no art. 5º da Lei nº 87/1996 (destinada ao ICMS), quanto no art.124, do CTN (incidente sobre todos os tributos).

Diante de possíveis controvérsias no uso do instituto, decorrentes desde a interpretação literal na legislação como também de uma aplicação mais ampla quanto à aplicação do tratamento diferenciado, torna-se importante a análise de julgados e acórdãos que versam sobre o assunto.

2.2. Metodologia

Na busca do entendimento conferido pelo Tribunal de Impostos e Taxas foram analisados os julgados compreendidos no período de 01 de agosto de 2009 a 31 de maio de 2017 (data de publicação) e selecionados pelos seguintes termos de pesquisa constantes na ementa da decisão: “solidariamente e sonegação”, “solidariamente e subsequentes”, “solidariamente e documentação fiscal”, “solidariamente e intermediação” e “solidariamente e exterior”.

Por meio dos respectivos termos de pesquisa, realizou-se a pesquisa de julgados pertinentes a matéria em questão, no site do Tribunal de Impostos e Taxas. Tal feito permitiu que fossem encontrados 6 (seis) acórdãos que versavam sobre o tema, já que foram selecionados apenas 5 (cinco) acórdãos, já que o sexto não refletia o tema de responsabilidade.

2.3. Análise da jurisprudência

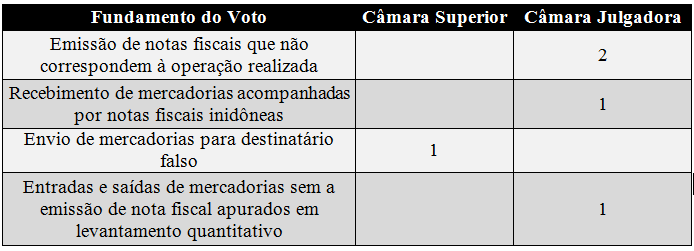

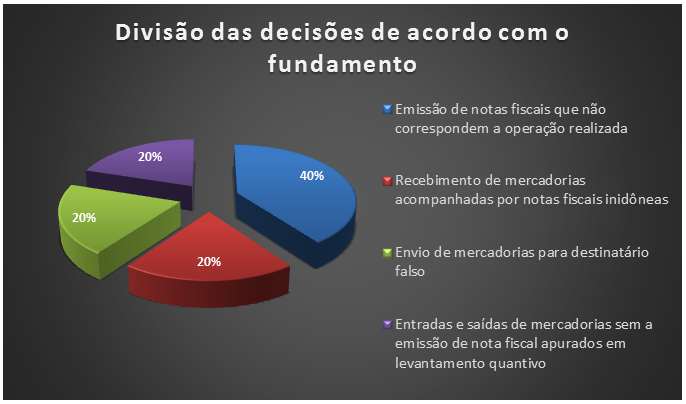

A partir de uma análise minuciosa das decisões do Tribunal de Impostos e Taxas de São Paulo, observou-se que as decisões dos acórdãos, na grande maioria das vezes, tenderam para ao acolhimento dos argumentos apresentados em defesa do Estado e não do contribuinte.

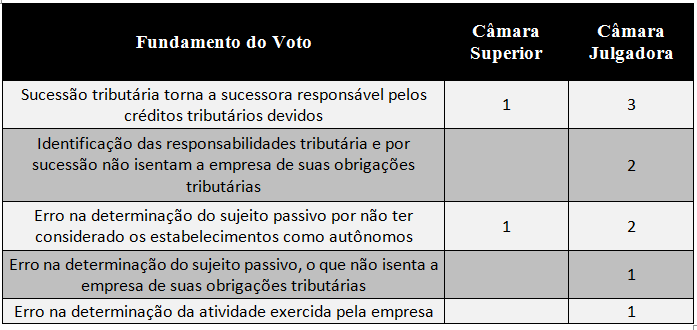

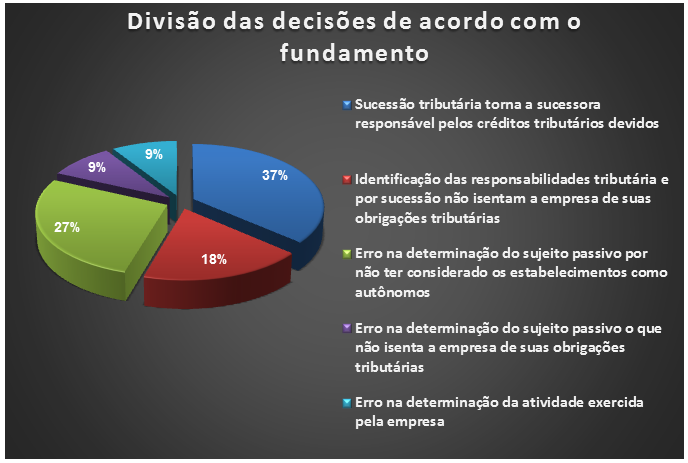

Com relação aos argumentos acolhidos pelo TIT, restaram como fundamentos gerais para os votos os seguintes: a) comprovação da intenção em realizar sonegação, por parte do contribuinte; b) existência de interesse econômico e jurídico na sonegação; c) ausência de interesse econômico e jurídico na sonegação, no caso de decisão parcialmente provida e; d) não comprovação de boa-fé do contribuinte.

Dessa forma, a título de elucidação, no julgamento do AIIM nº 2121892-4, a Câmara Superior manifestou o entendimento, por maioria (10×5), de que restou provado que a recorrente efetivamente efetuou vendas a destinatários não identificados, confirmando o feito por meio dos termos do artigo 12, XII do RICMS 191.

Quanto às Câmaras Julgadoras, entendeu-se, de uma forma maciça, pelo pagamento dos impostos devidos, com base na responsabilidade solidária, já que o interesse comum surgiu na obrigação tributária ao se realizar operações sem a documentação fiscal pertinente para cada caso.

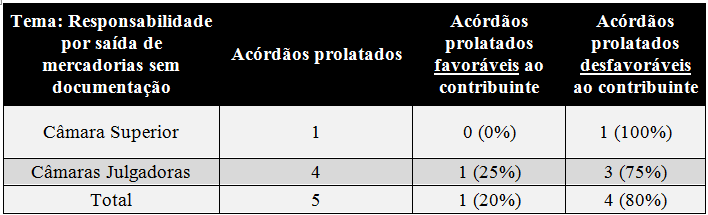

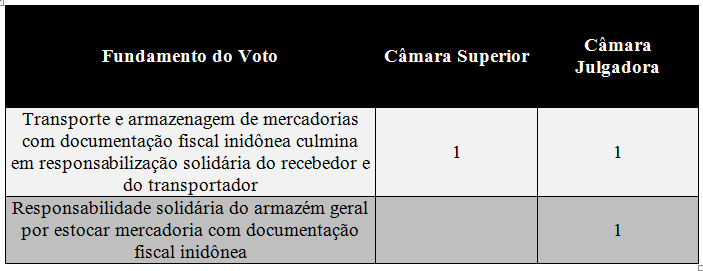

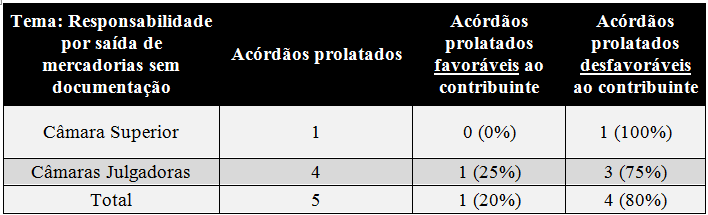

Para facilitar a compreensão da jurisprudência do Tribunal de Impostos e Taxas, consideramos relevante fazer a distinção entre os julgados proferidos pela Câmara Superior e os julgados proferidos pelas Câmaras Julgadoras, conforme planilha e gráfico, a seguir:

Sendo assim, em relação ao teor da decisão dos acórdãos, apresentam-se os índices de êxito e de perda mensurados abaixo:

Pelos índices supracitados, nota-se que o TIT se orienta no sentido de se comprovar o interesse dos envolvidos, seja pela análise das operações, seja pela documentação disponibilizada nos autos.

2.4. Conclusão

A partir da análise dos julgados, chegamos à conclusão de que existe uma tendência do TIT/SP em manter a responsabilidade solidária, no que se refere a sonegação de nota fiscal ou realização de operações sem a devida documentação, baseando-se no disposto no art. 124 do CTN.

Porém, a predisposição apresentada pelo TIT não o impede de correlacionar o uso do CTN com os artigos da Lei nº 6.374/89- SP e do RICMS, sempre buscando delimitar a responsabilidade por saída de mercadorias sem documentação de forma coesa e seguindo os critérios previstos na fundamentação dos votos (a) comprovação da intenção em realizar sonegação, por parte do contribuinte; b) existência de interesse econômico e jurídico na sonegação; c) ausência de interesse econômico e jurídico na sonegação, no caso de decisão parcialmente provida e; d) não comprovação de boa-fé do contribuinte.

3. Responsabilidade por alienação

3.1. Introdução

O CTN, ao tratar da responsabilidade tributária em seus artigos 129 a 133, prevê a responsabilidade por sucessão. Na qual, a responsabilidade subsidiária do adquirente, quando este adquire um estabelecimento ou fundo de comércio, torna-se algo permanente caso o alienante continue a explorar a atividade ou a inicie num prazo de seis meses da data da alienação, seja com a mesma razão social ou não.

Tal pressuposto está explícito no artigo 133, inciso II, do CTN, uma vez que garante que a responsabilidade só incide primeiro no alienante e depois no adquirente, sempre respeitando esta ordem; dado que a continuidade da exploração gera responsabilidade para ambos.

Vale ressaltar, que caso o adquirente continue a explorar a atividade caberá a ele a integralidade dos tributos relacionados com os fundos de comércio ou do estabelecimento adquiridos até a data do ato. Visto que a responsabilidade do alienante, naquilo relativo a sucessão, só se aplica aos tributos devidos até a data da aquisição do estabelecimento.

Respectiva ideia de responsabilidade por alienação ligada à responsabilidade por sucessão também se repete na Lei 6.374/89 – SP, com a seguinte redação: Artigo 10 – São também responsáveis: I – solidariamente, a pessoa natural ou jurídica, pelo débito fiscal do alienante, quando venha a adquirir fundo de comércio ou estabelecimento comercial, industrial ou profissional, na hipótese de cessação por parte deste da exploração do comércio, indústria ou atividade; II – solidariamente, a pessoa natural ou jurídica, pelo débito fiscal do alienante, até a data do ato, quando adquirir fundo de comércio ou estabelecimento comercial, industrial ou profissional e continuar a respectiva exploração, sob a mesma ou outra denominação ou razão social, ou sob firma ou nome individual, na hipótese do alienante prosseguir na exploração ou iniciar, dentro de 6 (seis) meses, a contar da data da alienação, nova atividade no mesmo ou em outro ramo de comércio, indústria ou profissão; III – a pessoa jurídica que resulte de fusão, transformação ou incorporação, pelo débito fiscal da pessoa jurídica fusionada, transformada ou incorporada; IV – solidariamente, a pessoa jurídica que tenha absorvido patrimônio de outra em razão de cisão, total ou parcial, pelo débito fiscal da pessoa jurídica cindida, até a data do ato.

Dessa forma, nota-se que a responsabilidade do adquirente e do alienante só é cabível em situações em que há sucessão das obrigações tributárias antes da data do ato de sucessão ou em curso de constituição. A partir do momento em que caso não haja recolhimento adequado dos tributos, o lançamento posterior a data do ato de sucessão não refuta a sucessão do tributo; em virtude de, no Direito Tributário, a obrigação principal só nascer com a ocorrência do fato gerador.

Diante deste contexto, torna-se essencial o entendimento da responsabilidade do adquirente, com um viés de sucessão, por meio da análise de julgados e acórdãos que versam sobre o assunto.

3.2. Metodologia

Na busca do entendimento conferido pelo Tribunal de Impostos e Taxas foram analisados os julgados compreendidos no período de 01 de agosto de 2009 a 31 de maio de 2017 (data de publicação) e selecionados pelos seguintes termos de pesquisa constantes na ementa da decisão: “responsabilidade e fusão”, “alienação”, “art. 133 CTN”, “art. 132 CTN”, “débito fiscal e alienação”, “absorção de patrimônio”, “alienação e estabelecimento” e “fusão e empresa”.

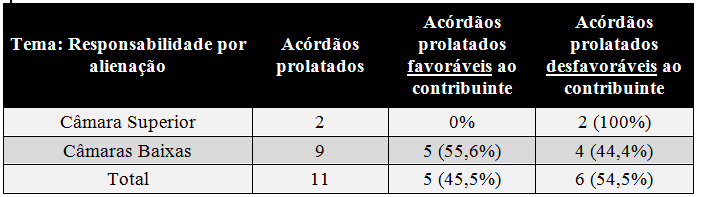

Por meio dos respectivos termos de pesquisa, realizou-se a pesquisa de julgados pertinentes a matéria em questão, no site do Tribunal de Impostos e Taxas. Tal feito permitiu que fossem encontrados 44 (quarenta e quatro) acórdãos que versavam sobre o tema, sendo que apenas 11 (onze) foram selecionados, já que os 33 (trinta e três) acórdãos descartados versavam sobre: (i) sonegação fiscal; (ii) responsabilidade por saída de mercadorias sem documentação ;(iii) responsabilidade por sucessão de espólio e; (iv) responsabilidade por inadimplência do substituto.

3.3. Análise de jurisprudência

A partir de uma análise minuciosa das decisões do Tribunal de Impostos e Taxas de São Paulo, observou-se que as decisões dos acórdãos, na grande maioria das vezes, tenderam para ao acolhimento dos argumentos apresentados em defesa do Estado e não do contribuinte.

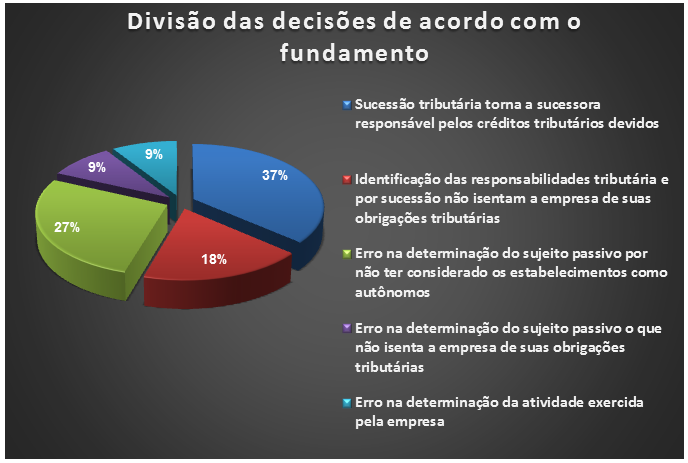

Com relação aos argumentos acolhidos pelo TIT restaram como fundamentos gerais para os votos os seguintes: a) erro na determinação do sujeito passivo não isenta a empresa de suas obrigações tributárias, pois a empresa criada posteriormente é faticamente sucessora da anterior; b) erro na determinação da atividade exercida pela empresa e; c) responsabilidade supletiva do substituído.

O TIT tem entendimento consolidado no sentido de que inexiste responsabilidade solidária entre o adquirente e o alienante de estabelecimento comercial. Isto porque, conforme determina o art. 133 do CTN, o adquirente deverá responder (i) integralmente, se o alienante cessar a exploração da atividade ou (ii) subsidiariamente, se o alienante prosseguir explorando a mesma ou outra atividade, ou se iniciar nova atividade dentro de seis meses.

Assim, o adquirente responderá integralmente pelos débitos eventualmente existentes, ou responderá subsidiariamente. Na segunda hipótese, o TIT entende que não é possível autuar o adquirente como se este tivesse praticado a conduta, devendo o Fisco cobrar o crédito tributário, primeiro, do alienante para, posteriormente, cobrar do adquirente. Sendo importante destacar, que nos casos analisados, quando o adquirente era responsabilizado sem a prévia notificação e cobrança do alienante, a autuação tendia a ser cancelada.

Em relação a responsabilidade supletiva por substituição tributária, o TIT entende que é dever do substituto exigir que o substituído comprove o pagamento da obrigação tributária principal, posto que a entrada das mercadorias no estabelecimento do substituído acarretará em corretas autuações por responsabilidades subsidiárias.

Ademais, na jurisprudência do Tribunal, é afastada a solidariedade promovida pelo Fisco, em observância ao próprio RICMS, pois é dever do substituto promover a garantia do pagamento do imposto na hipótese do substituto não o quitar, depois de ser devida e antecipadamente acionado, não sendo admitida que a legislação paulista inove quanto à responsabilidade, por atenção ao princípio da legalidade.

O TIT ainda defende que outras pessoas ainda poderão ser responsabilizadas pelo pagamento do tributo. Nos casos analisados destacamos duas figuras: o contador e o tabelionato. Entendendo que a responsabilidade do contador será subsidiária quando este praticar atos que, por dever de cautela exigido pelas normas contábeis, contribuíram para a criação de crédito tributário, por atuar como interposto da pessoa jurídica autuada, respondendo subsidiariamente pelo crédito tributário lançado pelo Fisco.

O TIT imputa responsabilidade subsidiária ao Tabelião ou ao Tabelionato que atestar o cumprimento de obrigação tributária quanto ao ITCMD, quando ausente o seu recolhimento pelos responsáveis (herdeiros ou doadores), em razão de dever de diligência dos tabelionatos, de certificar-se das informações antes de conferir-lhes fé pública.

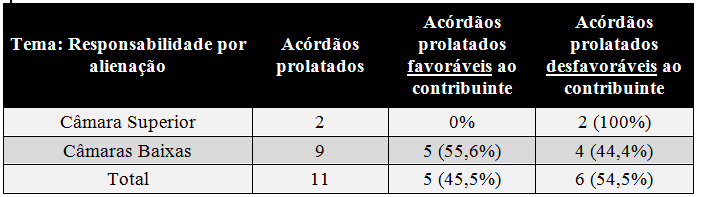

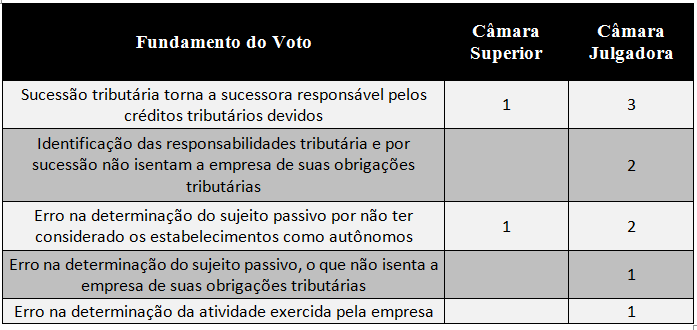

Para facilitar a compreensão da jurisprudência do Tribunal de Impostos e Taxas, consideramos relevante fazer a distinção entre os julgados proferidos pela Câmara Superior e os julgados proferidos pelas Câmaras Julgadoras, conforme planilha e gráfico, a seguir:

Sendo assim, em relação ao teor da decisão dos acórdãos, apresentam-se os índices de êxito e de perda mensurados abaixo:

Pelos índices estatísticos supracitados, nota-se que o TIT se orienta, em suas decisões sobre responsabilidade por alienação, predominantemente em consonância com o entendimento desfavorável ao contribuinte. Fator que culmina no julgamento no sentido de se comprovar o interesse dos envolvidos, seja pela análise das operações, seja por documentação analisada pelo Fisco de São Paulo.

3.4. Conclusão

A partir da análise dos julgados, chegamos à conclusão de que existe uma tendência do TIT/SP em manter a responsabilidade por alienação, no que se refere a sucessão tributária, baseando-se no CTN e na Lei 6.374/89 – SP.

Sempre buscando delimitar a responsabilidade por alienação de forma coesa e seguindo os critérios previstos na fundamentação dos votos (a) erro na determinação do sujeito passivo não isenta a empresa de suas obrigações tributárias, pois a empresa criada posteriormente é faticamente sucessora da anterior; b) erro na determinação da atividade exercida pela empresa e; c) responsabilidade supletiva do substituído.

4.Responsabilidade por sucessão

4.1. Objeto da pesquisa

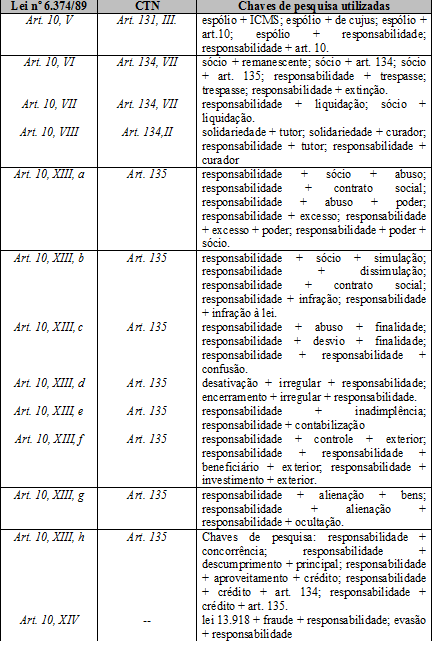

Decisões do TIT/SP que enfrentassem as hipóteses de responsabilidade solidária contidas no art. 10 da Lei Paulista nº 6.374/89, que tratam de situações previstas nos arts. 134 e 135 do CTN, buscando-se verificar qual é a exata extensão da responsabilidade tributária que é conferida a tais hipóteses pelo TIT/SP.

4.2. Pesquisa realizada e seu resultado

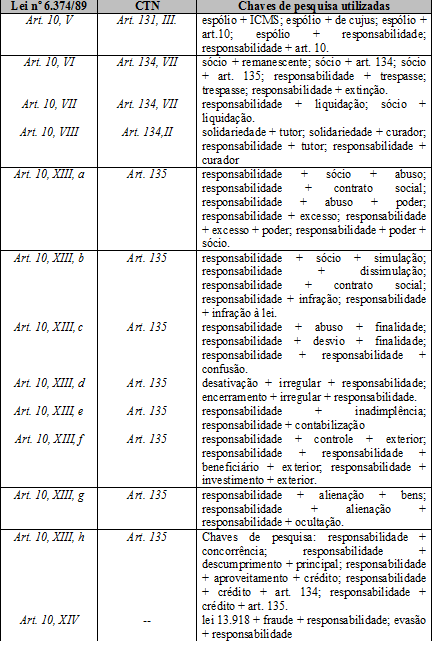

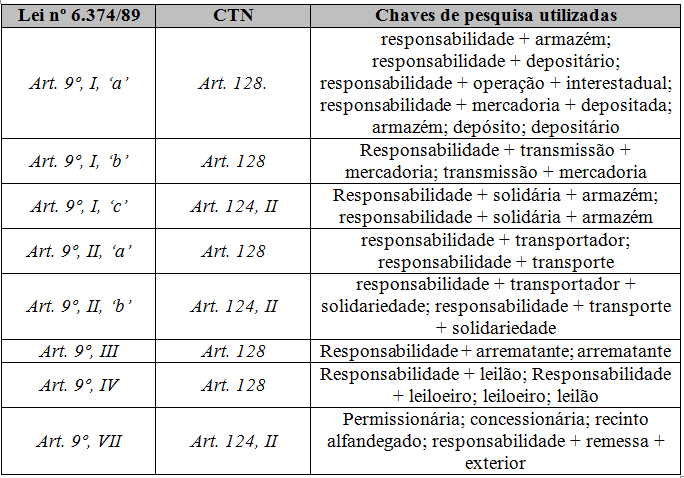

Para realizar a pesquisa, identificaram-se os dispositivos legais na legislação paulista (Lei nº 6.374/89) que correspondiam às hipóteses de responsabilidade tributária do art. 134 e 135 do CTN. A partir deles, realizou-se a busca por acórdãos no site do TIT/SP não apenas utilizando como chaves de pesquisa o próprio dispositivo legal da legislação estadual, quanto o conteúdo material do próprio comando normativo, conforme tabela abaixo:

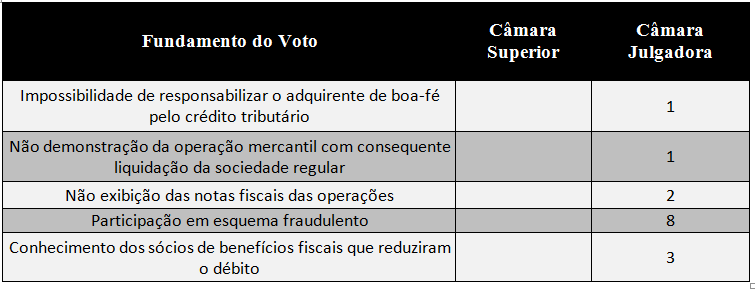

Foram encontrados 100 (cem) acórdãos, sendo que foram selecionados 15 (quinze) acórdãos e descartados 85 (oitenta e cinco), pois: (i) em alguns casos, as ementas não refletiam o preciso conteúdo do acórdão; (ii) em outros casos, o voto condutor foi no sentido de fundamentar seu voto a partir do art. 124 do CTN (em especial, por ter sido constatado o “interesse comum”), mesmo quando a situação fática examinada poderia (ou deveria) dar ensejo à aplicação de dispositivo legal distinto de responsabilidade tributária.

4.3. Conclusão

Da pesquisa realizada, primeiramente é possível verificar que, não obstante existir um rol extenso de hipóteses de responsabilidade solidária no art. 10 e 11 da Lei nº 6.374/89, há uma preferência pelos fiscais autuantes para fundamentar a solidariedade tributária nas hipóteses existentes no art. 124, inc. I e II do CTN, por ocasião da lavratura de autos de infração.

Também se verificou uma tendência nas decisões do TIT/SP que mantém a responsabilidade solidária de se fundamentarem nas hipóteses de responsabilidade solidária do art. 124, I e II do CTN (v.g.: 3.141.741-3) ou na ideia de “responsabilidade objetiva” do art. 136 do CTN (v.g.: 3.094.715-7).

Contudo, em algumas ocasiões em que houve o enfrentamento pelo TIT/SP sobre a aplicabilidade de outras hipóteses de responsabilidade tributária (i.e., fora das hipóteses do art. 124, I e II do CTN), afirmou-se a necessidade de se interpretarem os dispositivos da legislação estadual com aqueles contidos no CTN, de modo a delimitar a responsabilidade, nas hipóteses previstas no art. 134 do CTN, ao valor do débito tributário e não às penalidades (AIIM 4.033.203-2), ou ainda exigindo a comprovação de excesso de poderes ou infração à lei nas hipóteses previstas no art. 135 do CTN (AIIM 3.076.186-4).

4.4. Dados estatísticos

5. Responsabilidade solidária por sonegação fiscal

5.1. Introdução

O CTN, ao tratar do sujeito passivo da relação tributária, prevê a figura do contribuinte e do responsável. Visto que o sujeito pode ser tanto o contribuinte, parte ligada ao fato gerador, quanto o responsável que possui sua responsabilidade prevista em lei; dessa forma, ambos estão submetidos à possibilidade de pagamento, por solidariedade, de um tributo ou de uma penalidade pecuniária.

Vale ressaltar, que só cabe solidariedade na sujeição passiva caso exista bilateralidade dentro da relação tributária, na qual a solidariedade se instala num mesmo polo sujeito a incidência de carga tributária. Contudo, resta claro que há forte correlação do tema com o interesse comum, já que este se apresenta quando as partes, em comum acordo, almejam a sonegação[2].

Respectiva ideia de responsabilidade solidária ligada à sonegação fiscal também se repete na Lei 6.374/89 – SP, com a seguinte redação: Artigo 9º – São responsáveis pelo pagamento do imposto devido: (…) XII – solidariamente, todo aquele que efetivamente concorra para a sonegação do imposto.”

Dessa forma, percebemos que há uma legislação considerável no ordenamento brasileiro que visa de alguma forma, diminuir a realidade latente a que estamos submetidos, tais como as Leis nº 4.729/65 e a nº 8.137/90; as quais possuem como principais mecanismos para coibir a prática da sonegação a retenção de tributos, a fiscalização mais efetiva e o cruzamento eficiente de informações.

Uma vez que são muitas as condutas que podem ser caracterizadas como sonegação fiscal, com principal destaque para as ações que omitem informações e documentações relacionadas às obrigações tributárias, como um todo.

Diante deste contexto, torna-se essencial o entendimento empírico da responsabilidade solidária, com um viés de sonegação fiscal, através da análise de julgados e acórdãos que versam sobre o assunto. A fim de compreendermos a interpretação dos aplicadores do direito acerca de tema tão complexo.

5.2. Metodologia

Na busca do entendimento conferido pelo Tribunal de Impostos e Taxas foram analisados os julgados compreendidos no período de 01 de agosto de 2009 a 31 de maio de 2017 (data de publicação) e selecionados pelos seguintes termos de pesquisa constantes na ementa da decisão: “sonegação fiscal”, “responsabilidade solidária” e “responsabilidade solidária e sonegação”.

Por meio dos respectivos termos de pesquisa, realizou-se a pesquisa de julgados pertinentes a matéria em questão, no site do Tribunal de Impostos e Taxas. Tal feito permitiu que fossem encontrados 84 (oitenta e quatro) acórdãos que versavam sobre o tema, sendo que apenas 3 (três) foram selecionados, já que os 81(oitenta e um) acórdãos descartados versavam sobre: (i) interesse comum; (ii) responsabilidade por saída de mercadorias sem documentação e ;(iii) responsabilidade solidária por armazenamento de mercadorias.

5.3. Análise da jurisprudência

A partir de uma análise minuciosa das decisões do Tribunal de Impostos e Taxas de São Paulo, observou-se que as decisões dos acórdãos, na grande maioria das vezes, tenderam para ao acolhimento dos argumentos apresentados em defesa do Estado e não do contribuinte.

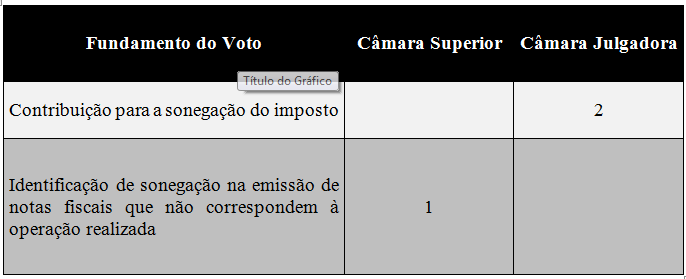

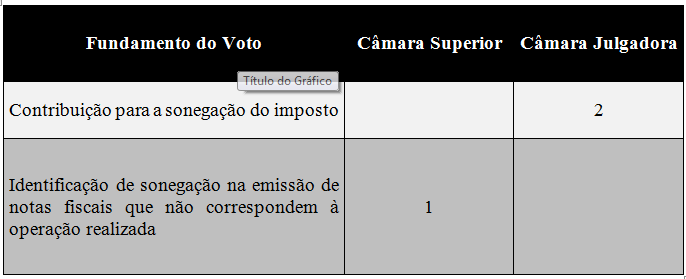

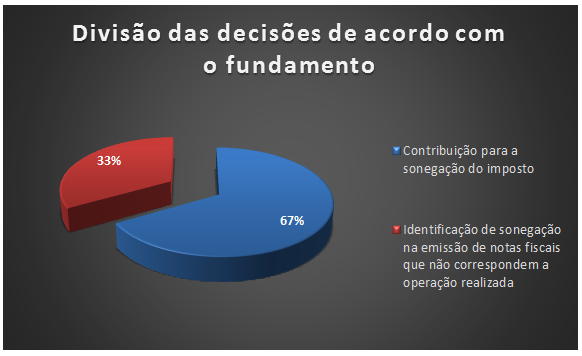

Com relação aos argumentos acolhidos pelo TIT restaram como fundamentos gerais para os votos os seguintes: a) contribuição, das partes envolvidas no mesmo polo, para a sonegação do imposto e; b) Identificação de sonegação na emissão de notas fiscais que não correspondem à operação realizada.

Dessa forma, a título de elucidação, no julgamento do AIIM nº 2122829-2, a Câmara Superior manifestou o entendimento, por ampla maioria (15×1), de que houve ausência de demonstração de boa-fé no tocante ao conhecimento do destino das mercadorias, bem como responsabilidade solidária em relação à informação fraudulenta sobre o real destinatário dos produtos.

Quanto as Câmaras Julgadoras, entendeu-se, de uma forma maciça, pela responsabilidade solidária no que se refere à participação dos envolvidos nas atividades fraudulentas autuadas, além de inidoneidade na declaração do remente e destinatário das mercadorias.

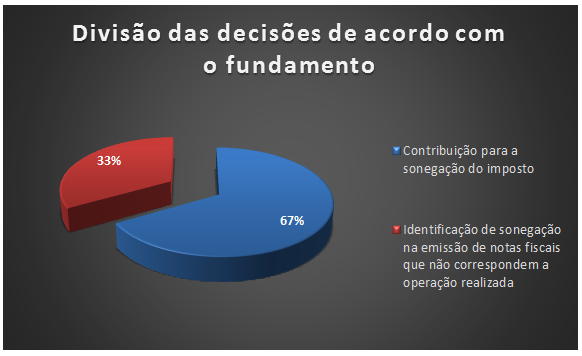

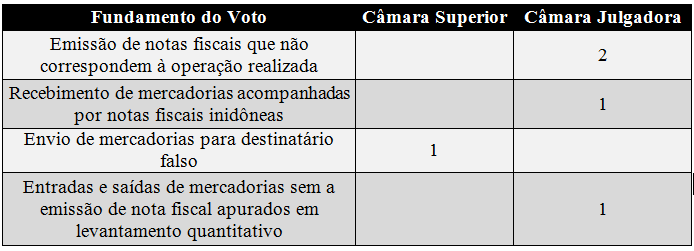

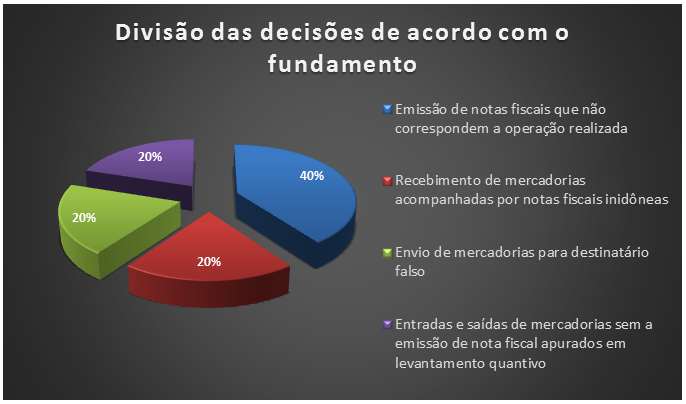

Para facilitar a compreensão da jurisprudência do Tribunal de Impostos e Taxas, consideramos relevante fazer a distinção entre os julgados proferidos pela Câmara Superior e os julgados proferidos pelas Câmaras Julgadoras, conforme planilha e gráfico, a seguir:

Sendo assim, em relação ao teor da decisão dos acórdãos, apresentam-se os índices de êxito e de perda mensurados abaixo:

Pelos índices estatísticos supracitados, nota-se que o TIT se orienta, em suas decisões sobre responsabilidade solidária por sonegação fiscal, predominantemente em consonância com o entendimento desfavorável ao contribuinte. Fator que culmina no julgamento no sentido de se comprovar o interesse dos envolvidos, seja pela análise das operações, seja por documentação analisada pelo Fisco de São Paulo.

5.4. Conclusão

A partir da análise dos julgados, chegamos à conclusão de que existe uma tendência do TIT/SP em manter a responsabilidade solidária por sonegação fiscal, no que se refere a sonegação fiscal , baseando nas Leis nº 4.729/65 e a nº 8.137/90, no CTN e na Lei 6.374/89 – SP.

Sempre buscando delimitar a responsabilidade solidária por sonegação fiscal de forma coesa e seguindo os critérios previstos na fundamentação dos votos ( a) contribuição, das partes envolvidas no mesmo polo, para a sonegação do imposto e; b) Identificação de sonegação na emissão de notas fiscais que não correspondem à operação realizada).

6. Responsabilidade de armazéns e transportadoras

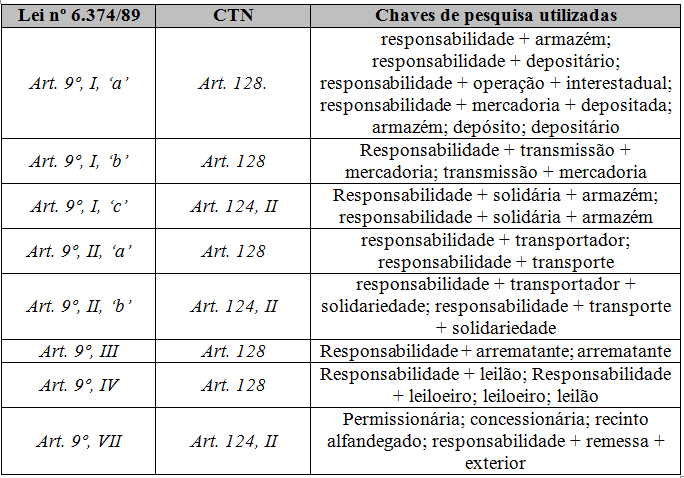

6.1. Objeto da pesquisa

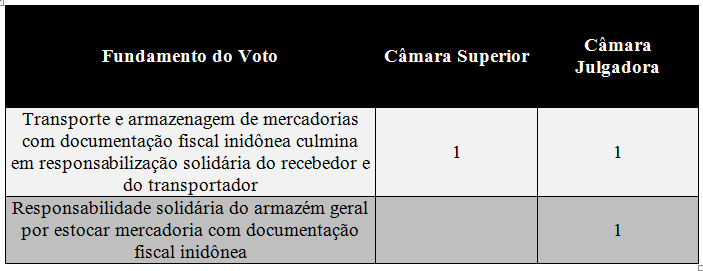

Decisões do TIT/SP que enfrentassem as hipóteses de responsabilidade tributária (solidária ou não) contidas nos incisos I, II, III, IV e VII do artigo 9º da Lei Paulista nº 6.374/89, buscando-se verificar qual é a exata extensão e aplicação conferida a tais hipóteses pelo TIT/SP.

6.2. Pesquisa realizada e seu resultado

Para realizar a pesquisa, realizou-se a busca por acórdãos no site do TIT/SP utilizando tanto chaves de pesquisa com o próprio dispositivo legal da legislação estadual, quanto com o conteúdo do próprio comando normativo, conforme tabela abaixo:

Foram encontrados 9 (nove) acórdãos, sendo que foram selecionados 3 (três) acórdãos e descartados 6 (seis), pois: (i) em alguns casos, as ementas não refletiam o tema de responsabilidade tributária; e (ii) em um caso, o julgamento ocorreu em 2008, período que não abrange as pesquisas do Observatório.

6.3. Conclusões

No caso analisado no AIIM 2.045.743, a Câmara Superior do TIT/SP analisou Recurso Especial do contribuinte, que discutia o mérito da responsabilidade solidária, e da Fazenda, que tratava da manutenção da imputação de juros e multa ao devedor solidário.

O voto vencido conheceu o recurso do contribuinte, para afastar a hipótese de responsabilidade solidária da empresa de armazenagem (art. 9º, inciso I, alínea c, da Lei 6.374/89), sob a justificativa de que a atividade exercida pelo armazém geral, por não envolver nem compra nem venda e muito menos transmissão de propriedade, está fora do campo de incidência do ICMS, o que afasta a hipótese de solidariedade.

Contudo, por maioria, a Câmara Superior do TIT decidiu pelo não conhecimento do recurso do contribuinte, pela ausência de comprovação de dissídio jurisprudencial e, quanto ao recurso da Fazenda, não obstante o seu conhecimento, foi-lhe negado provimento, pois o dispositivo legal que atribui a responsabilidade solidária ao armazém/depósito (art. 9º, inciso I, alínea c, da Lei 6.374/89) não contempla a aplicação de juros e multa.

No caso concreto julgado no AIIM 3.002.605, foi analisada a hipótese de responsabilidade solidária prevista na alínea ‘c’ do inciso II do artigo 9º da Lei 6.374/89. Neste julgado, o Tribunal se manifestou no sentido de que o transportador é responsável solidário pelo imposto em relação às mercadorias transportadas sem documento fiscal, assim entendidos aqueles emitidos por contribuinte em situação irregular perante o fisco estadual.

Além disso, o Tribunal considerou que, não obstante a responsabilidade objetiva prevista no artigo 136 do CTN, o contribuinte poderia afastar a hipótese de responsabilidade solidária pela comprovação da sua boa-fé e de que a empresa emitente estava ativa, o que, no caso, não foi feito.

Este mesmo entendimento foi adotado pelo TIT/SP no AIIM 4.061.110, o qual tratava de hipótese de responsabilidade solidária de armazém geral (artigo 9º, inciso I, alínea ‘c’, da Lei 6.374/89), que recebeu para armazenagem ou depósito mercadoria com documento fiscal emitido por empresa tida como inidônea.

6.4. Dados estatísticos

Conclusão geral

As mesmas dificuldades encontradas na doutrina sobre o estudo da responsabilidade tributária – sua definição, limites e classificações – foram localizadas em nossa pesquisa sobre a jurisprudência do TIT-SP.

Não há consistência no uso das modalidades de responsabilidade e, sempre que possível, a responsabilização pelo crédito é atribuída a terceira pessoa com base na cláusula genérica do interesse comum.

____________________

José Maria Arruda de Andrade

Coordenador do Grupo de Pesquisa “Responsabilidade Tributária” do Projeto Observatório de Jurisprudência do TIT – FGV/SP. Professor da Faculdade de Direito da USP. Livre docente e doutor pela USP. Foi pesquisador Visitante no Max Planck Institut (Munique-Alemanha). Foi Secretário-Adjunto de Política Fiscal e Tributária da Secretaria de Política Econômica do Ministério da Fazenda (SPE/MF). Advogado.

Daniel Monteiro Gelcer

Pesquisador do Grupo de Pesquisa “Responsabilidade Tributária”. Doutor e mestre pela Faculdade de Direito da USP. Advogado.

Maria do Rosário Esteves

Pesquisador do Grupo de Pesquisa “Responsabilidade Tributária”. Doutora e mestre em Direito pela Pontifícia Universidade Católica de São Paulo (PUC). Professora em diversas cursos, entre eles IBET e Fazenda do Estado de São Paulo. Juíza do Tribunal de Impostos e Taxas da Secretaria de Fazenda do Estado de São Paulo – TIT. Advogada.

Caio Augusto Takano

Pesquisador do Grupo de Pesquisa “Responsabilidade Tributária”. Doutorando e mestre Faculdade de Direito da USP. Especialista em Direito Tributário pelo Instituto Brasileiro de Estudos Tributários – IBET. Juiz Titular e Vice-Presidente da 2ª Câmara Julgadora do Tribunal de Impostos e Taxas da Secretaria de Fazenda do Estado de São Paulo – TIT. Conselheiro Julgador Titular da 2ª Câmara do Conselho Municipal de Tributos de São Paulo – CMT. Advogado.

Maria Aline Aun

Pesquisador do Grupo de Pesquisa “Responsabilidade Tributária”. Especialista em Direito Tributário pelo Instituto Brasileiro de Direito Tributário – IBDT. Advogada.

Bruna Vieira Esteves dos Santos

Pesquisadora do Grupo de Pesquisa “Responsabilidade Tributária”. Bacharelanda na Faculdade de Direito da USP.

Eurico Marcos Diniz de Santi

Coordenador Geral do Projeto Observatório de Jurisprudência do TIT – FGV/SP, Doutor e Mestre em Direito Tributário (PUC/SP), Professor de Direito Tributário (FGV/SP), Coordenador do Núcleo de Estudos Fiscais da FGV/SP, Diretor do Centro de Cidadania Fiscal, Consultor e Parecerista.

Eduardo Perez Salusse

Coordenador Geral do Projeto Observatório de Jurisprudência do TIT – FGV/SP, Doutorando em Direito Tributário (PUC/SP), Mestre em Direito Tributário (FGV/SP), Bacharel em Direito (PUC/SP), ex Juiz do Tribunal de Impostos e Taxas de São Paulo, Advogado.

Lina Santin

Coordenadora Geral do Projeto Observatório de Jurisprudência do TIT – FGV/SP, Mestranda em Direito Tributário (FGV/SP), LL.M em Direito Tributário (INSPER), Bacharel em Direito (Mackenzie), Advogada.

Dolina Sol Pedroso de Toledo

Coordenadora Geral do Projeto Observatório de Jurisprudência do TIT – FGV/SP, Mestre em Direito Político e Econômico (Mackenzie), Bacharel em Direito (Mackenzie), Advogada.

[1] Art. 121. Sujeito passivo da obrigação principal é a pessoa obrigada ao pagamento de tributo ou penalidade pecuniária.

Parágrafo único. O sujeito passivo da obrigação principal diz-se:

I – contribuinte, quando tenha relação pessoal e direta com a situação que constitua o respectivo fato gerador;

II – responsável, quando, sem revestir a condição de contribuinte, sua obrigação decorra de disposição expressa de lei.

Art. 122. Sujeito passivo da obrigação acessória é a pessoa obrigada às prestações que constituam o seu objeto.

Art. 128. Sem prejuízo do disposto neste capítulo, a lei pode atribuir de modo expresso a responsabilidade pelo crédito tributário a terceira pessoa, vinculada ao fato gerador da respectiva obrigação, excluindo a responsabilidade do contribuinte ou atribuindo-a a este em caráter supletivo do cumprimento total ou parcial da referida obrigação.

[2] “a responsabilidade decorrente do ilícito tributário depende da ocorrência de um ilícito, vale dizer do cometimento de uma infração à lei tributária ou à lei penal. Ela está no campo da punibilidade tributária, ou campo das sanções por atos ilícitos”. MACHADO, Hugo de Brito. Teoria Geral do Direito Tributário. 1 ed. São Paulo: Malheiros, 2015.

GRUPO DE PESQUISA SOBRE JURISPRUDÊNCIA DO TIT DO NEF/FGV DIREITO SP

FONTE: PORTAL JOTA